原创低核销、低坏账生成、减值计提减少,招行利润高增长就要开始?

时间:2019-11-01 12:57:43 热度:37.1℃ 作者:网络

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

引言

每次看招商银行(600036-CN;03968-HK)的报表,都比较令人舒服,其中原因有二,一是招行报表披露的比较细致,读者可以清楚推算出公司经营状况,二是招行报表披露,每次都有比较令人满意的地方,另外,这家公司一直以经营保守和“隐藏利润”著称,这是最令人舒服的地方,因为长远看,它稳定增长的确定性较强。

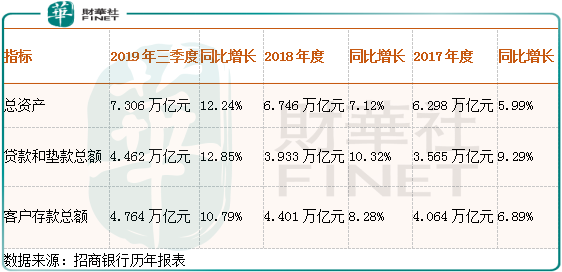

资产分析

截至2019年三季报,招行总资产7.306万亿元(人民币,下同),同比增长12.24%,环比二季度(7.193亿元)增长1.57%,其中贷款和垫款总额4.462亿元,同比增长12.85%,环比二季度(4.324亿元)增长3.19%。很明显今年来招行扩表加速了,因为过去两年招行的总资产增速均不超过两位数,个别季度甚至在收缩,而今年来明显加速了,三季度环比还在增长,当然了,这也是因为招行有扩表的资本(坏账处理的比较干净,且核心一级资本比较充足)。

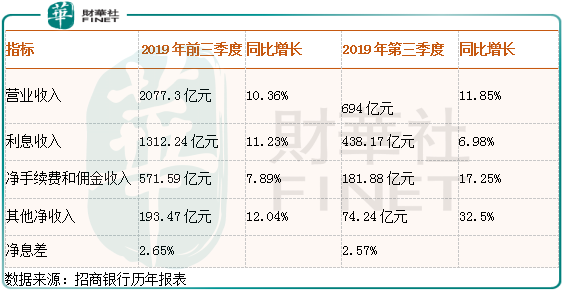

营收(利息和非息)分析

2019年前三季度招行实现营收2077.30亿元,同比增长10.36%,三季度单季实现营收为694亿元,同比增长11.85%,环比基本保持不变。其中,前三季度招行实现利息净收入为1312.24亿元,同比增长11.23%,前两个季度招行利息净收入同比增长13.50%,显然,三季度单季招行利息净收入增速放缓了,三季度单季招行利息净收入438.17亿元,同比增长只有6.98%;前三季度手续费及佣金收入571.59亿元,同比增长7.89%,其他净收入193.47亿元,同比增长12.04%。

三季度单季公司资产规模环比出现增长,这是给利息净收入了提供了正面作用,而当季公司的利息净收入环比却没有增长,这主要是招行净息差由2019年6月30日的2.70%,下降至三季度的2.65%,2019年三季度单季净息差为2.57%,三季度单季招行净息差下滑还是比较明显的,这里主要有两个原因1.客户存款成本率提升,这是今年来银行普遍存在的现象2.实体经济不景气,加上市场利率下行,导致贷款收益率承压,所以,三季度招行的净息差就出现了收缩。

非息收入这一块,三季度手续费及佣金环比出现了小幅下滑,同比增速还可以,表现平平。其他净收入单季度不管是同比还是环比,都大幅增长,但是,如果查看招行过往这块净收入,是不具有持续性的,因为这块主要受投资收益影响,单季度波动比较大,参考意义不大。

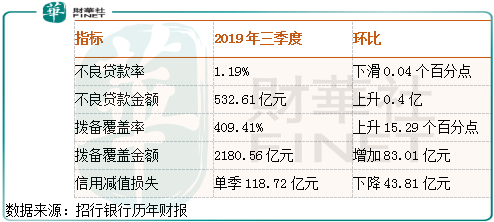

坏账、拨备分析

截至三季度末,招行不良贷款率1.19%,环比半年度(1.23%)下滑0.04个百分点;不良贷款余额为532.61亿元,环比半年度(532.21亿元)基本保持不变;拨备覆盖率为409.41%,环比半年报(394.12%)提升15.29个百分点;拨备金额高达2180.56亿元,环比半年度(2097.55亿元)增加了83.01亿元;信用减值损失为449.36亿元,前两个季度信用减值损失为330.64亿元,三季度单季招行信用减值损失为118.72亿元,推算出三季度单季招行核销坏账35.71亿元,而2019年上半年公司共核销坏账153.07亿元,很明显,招行三季度坏账核销力非常小,而坏账金额基本没变,意味着三季度招行坏账生成率非常低。

另外,三季度单季招行减少了信用减值损失的计提,这也是导致公司净利润增速高于营收的主要原因,但是,似乎招行是有意把净利润增速控制到15%以内,不然以公司现在的坏账和拨备,完全可以减少拨备计提,甚至释放拨备,提高净利润增速。

资本充足率分析

三季度集团在高级法下,核心一级资本充足率为11.90%,环比半年度11.42%,提升0.48个百分点,这是非常了不起的,因为公司加快了扩表,资本充足率却没有下滑,意味招行内生增长非常强。

总结

招行的三季报非常棒,尤其是坏账生成非常低,不良贷款率继续下滑,而拨备已经处于历史高位,意味着未来几年招行利润增速确定性非常强,而未来几年招行利润增速能否提升,主要看招行管理层愿不愿意释放利润了。美中不足的是利息收入增速放缓了,但这不是大问题,这与生息资产端和宏观环境是否回暖有很大关系,公司只能结构性调整,只要宏观环境回暖,信贷需求增强,公司生息资产收益率自然会上去,而存款成本的上升,这个也与行业提高成本拉存款有关系,相信招行在未来可以处理好这个问题。

截至2019年10月31日股价收盘,招行股价35.5元/股,动态市盈率为9.9倍,市净率为1.6倍,对应2019年利润的股息率约3%。

作者:郑鹏超

编辑:李雨谦