果然暴涨!22亿现金撬动200亿券商:华创证券溢价80%接盘太平洋证券

时间:2019-11-18 14:24:41 热度:37.1℃ 作者:网络

中国基金报 莫飞

从意向收购到对价确定,短短十天,华创证券谋求太平洋证券第一大股东故事就迎来续集。

11月16日,太平洋公告称,公司第一大股嘉裕投资与华创证券签订股权转让协议,将其持有的5.87%股份转让给华创证券,交易作价22亿元。相比太平洋前日收盘价,溢价率超80%。

值得注意的是,华创证券母公司华创阳安明确其“将有意向取得太平洋证券控制权”。而华创阳安本身则是新希望董事长刘永好金融版图中的重要一子。此番四川首富火速入局,更是迎来业界热度关注。

11月18日开盘,两家券商并购消息引来资金追捧。当天,太平洋证券小幅高开后,股价迅速翻涨,盘中一度逼近涨停。华创阳安开盘高开高走,股价也一度大涨近5%。截至午盘收盘,太平洋股价报收3.31元,涨幅8.88% 市值226亿 。华创阳安股价报收11.97元,涨幅 3.73%,市值208亿。

22亿现金收购股权

华创接盘太平洋4亿股股权

近日,华创证券收购太平洋证券的消息,引来市场热度关注。而从意向收购到对价确定,华创系仅仅用了十天时间,可谓进展神速。

据太平洋公告显示,11月15日,公司大股东北京嘉裕投资有限公司与华创阳安全资子公司华创证券签署《股份转让协议》,拟以5.5/股的价格,以现金协议受让嘉裕投资持有的太平洋证券4亿股股份,占总股本的5.87%,交易总金额为22亿元。

上述股权转让后,嘉裕投资在太平洋证券的持股将从10.92%下降至5.05%,华创证券则成为其第一大股东。

据财务数据显示,截至2019年三季度末,太平洋净资产为102.36亿元。相比11月15日太平洋收盘价3.04元,该交易价格溢价超80%,溢价之高足见华创系入主太平洋的决心。

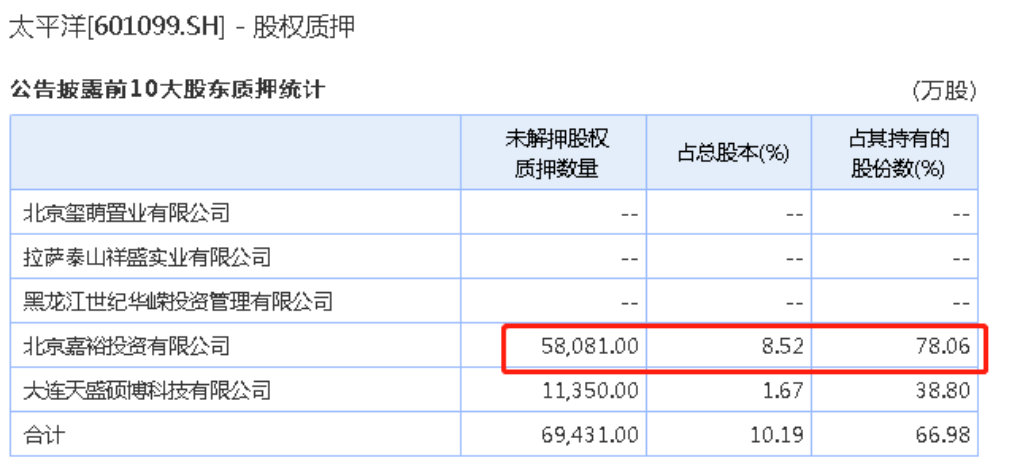

不过,由于嘉裕投资所持有的超大比例的太平洋股份处于质押状态,这也让此次交易的标的股份有一部分需要等待解除质押才能获得。数据显示,目前嘉裕投资所持太平洋股份的质押比例高达78.06%。

为此,上述协议还约定在转让协议签署后4个工作日内,华创证券需支付15亿元保证金,定向用于偿还嘉裕投资持有太平洋股份的股票质押借款,及华创证券认可的其他相关费用;剩余款项支付于共管账户,且未经华创证券书面同意,嘉裕投资不得使用共管账户中的款项。

交易双方约定,对于目前质押在招商证券的5.81亿股太平洋股份,全部解押后应由嘉裕投资将其托管于华创证券指定证券营业部,并在华创证券支付保证金后的三个交易日内,将持有的5.81亿股太平洋股份全部质押予华创证券。

股份转让完成后,嘉裕投资仍须将剩余1.81亿股股份质押给华创证券。如嘉裕投资以目前尚未质押的股份进行质押等融资行为,应在华创证券或其指定第三方实施,且华创证券或其指定第三方应为嘉裕投资实施该等融资,综合费率不得高于年化8%,质押率不高于监管机构规定的最高标准。

谋求太平洋控制权

三董事投下反对票

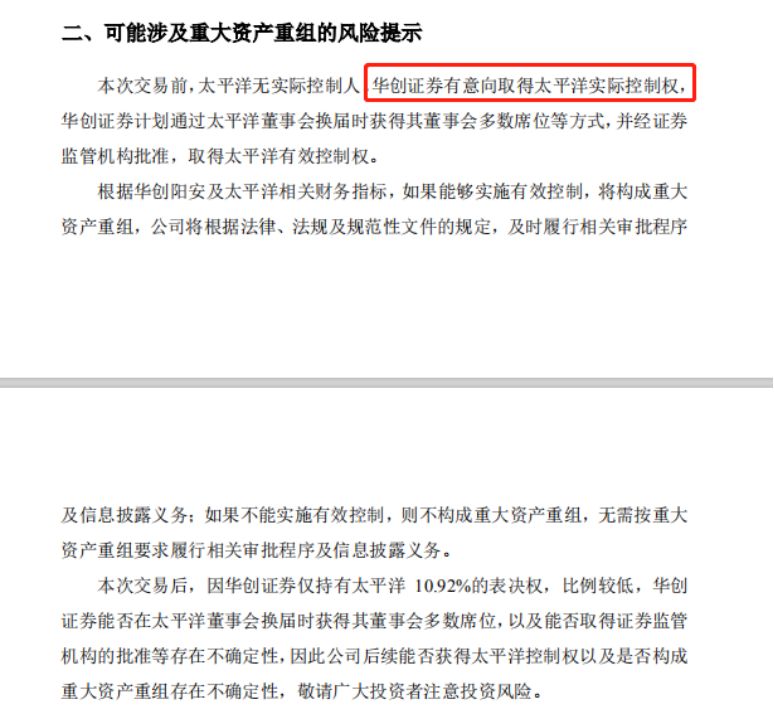

值得注意的是,这次华创系如此火速作出拿下太平洋证券股权的动作,其对这家中型券商的控制权谋求意图则十分明显。

从公开信息可知,华创证券不仅要取得4亿股股份,更要取得嘉裕投资所持有太平洋股份背后的所有表决权,这也意味着其对太平洋证券的股权收购,不仅仅是财务投资那么简单。

据当日华创阳安公告显示,在证券监管机构同意之日起,北京嘉裕将剩余5.05%股权的表决权委托予华创证券。

同时,华创阳安也明确展示了其取得太平洋证券的实际控制权的意向,但能否取得有效控制权则仍需董事会多数席位支持并经监管机构批准。

华创阳安表示,此次收购将有助于优化华创阳安证券类资产的资源配置,提高上市公司证券类资产的竞争力和盈利能力,有利于上市公司和投资者利益的最大化。

有意思的是,华创阳安有关子公司华创证券收下太平洋股权并获得表决权的事项,却遭到了内部三名董事的投票反对。看似进展神速的收购大案,也遭遇了一波三折的进程。

上述华创阳安公告中显示,两名董事李建雄、张明贵及独立董事于绪刚反对其收购方案。其中,李建雄、张明贵认为,收购价格高,交易风险敞口大;标的公司经营业绩不佳,历史遗留问题复杂,经营风险高。

于绪刚则表示,这一收购方案准备不足,风险不可控。对能否获得标的公司控制权存疑,标的公司净资产存下降隐患,资产质量存减值风险,且对标的公司管理水平存疑,华创证券收购后管理能力能否跟上存疑。

对于这些董事的反对,实际上也是此番华创证券收购太平洋股权引来市场争议的一大焦点。近年来太平洋证券频频出事,业绩也差强人意,比如今年年初,太平洋证券因踩雷股票质押业务而造成大量资产减值。2016年至2018年间,太平洋连续三年业绩下滑。

相比起来,华创证券的表现好很多,2019年前三季度报告,公司实现营业总收入18.49亿元,归属于上市公司股东的净利润3.24亿元,同比增长30.74%。2019年证券公司分类监管评级中,华创证券获得了A类A级的评级。

低调稳重发展的华创证券缘何要牵手发展并不顺利的太平洋证券,一时之间,引来市场诸多猜测。

有券商人士认为,华创证券本身从事证券业务,母公司华创阳安也是上市公司,在资本市场能够有所作为,如今再将太平洋证券装入华创系内,未来两家证券公司后续内部整合和业务调整的动作更加值得关注。

四川首富砸钱入局

喜提牌照仍存障碍

除了溢价较高、标的资产质地不佳等问题之外,接盘方华创阳安的背后金主更是引发市场好奇。

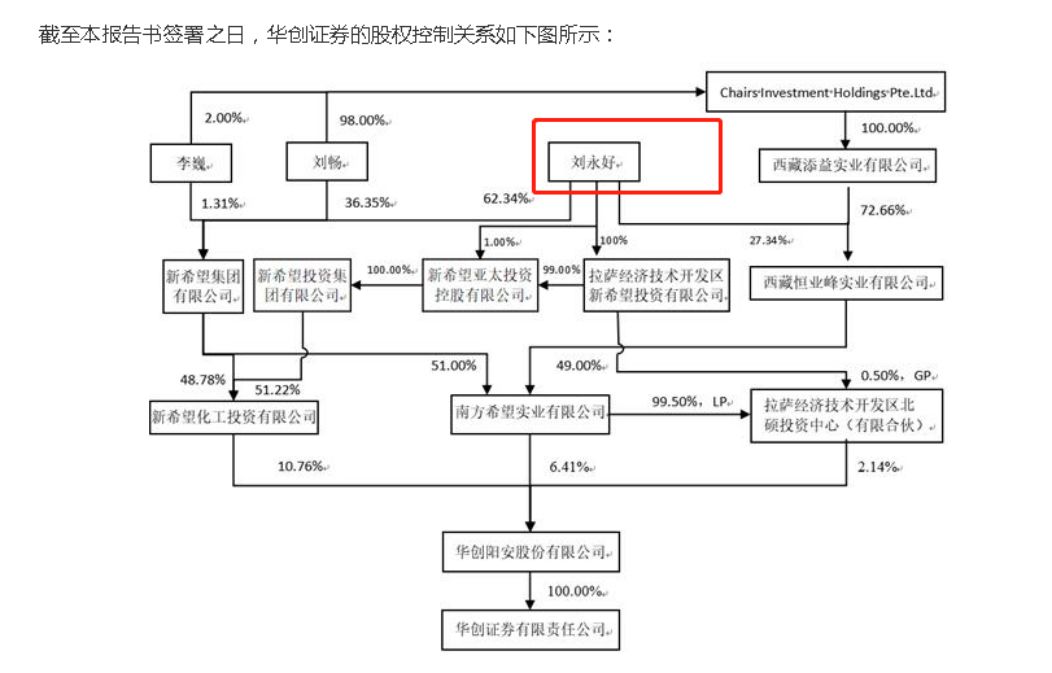

从华创阳安的股权关系来看,其背后控股人正是在资本市场名声颇望的新希望集团,而其操盘大佬则是四川首富刘永好。

据资料显示,新希望集团布局金融领域已久,下属新希望投资有限公司是中国民生银行、中国民生人寿保险公司的主要股东质疑,旗下拥有拥有财务公司、保理公司、担保公司、私募股权投资管理公司等。此前,新希望集团通过间接控股华创阳安而获得券商牌照。

新希望的掌门人则是董事长刘永好。在最新发布的2019福布斯中国富豪榜单中,四川省排名第一的刘永好家族位列第19位,身价超700亿。

从控股关系看,刘永好通过新希望化工投资有限公司、南方希望实业有限公司、拉萨经济技术开发区北硕投资中心(有限合伙)合计持有华创阳安19.31%股权,为华创证券实际控制人。若此次华创证券能够成功取得太平洋控制权,那么刘永好将再一次拿到新的券商牌照。

不过对于四川首富斥巨资收购太平洋一事,也存在部分疑问,其核心在于监管政策上对券商牌照的限制。

按照现行证监会政策规定,同一单位、个人或者其控制的多家单位,参股证券公司的数量不得超过两家,其中控制证券公司的数量不得超过一家,即要符合政策要求的“一参一控”标准。

这也意味着,后续刘永好及华创系如何处理这两家证券公司的股权问题,将成为关键。

券业并购大潮兴起

强强联合or抱团取暖

对于行业而言,华创证券收购太平洋证券也成为了一个积极的信号,两家规模相近的证券进行收购,无疑也将成为中小券商实现转型升级的新模式。新一轮券业并构大潮方兴未艾。

有券商投行指出,此次并购后,一方面,太平洋证券通过大股东的替换实现了券业的整合,或许可能迎来新的转机。另一方面,两家中小型券商的合并,也将有望成为模板,在行业内掀起一轮券业资产的整合潮。

据悉,起家于云南的太平洋证券在本土区域的市场覆盖能力较强,其经纪业务在云南市场占有率排名第一。太平洋在全国有91家营业部,在云南的也有近40家之多。受益于国家“一带一路”的政策,太平洋证券的业务范围还将有望辐射岛东南亚市场,并在跨境证券业中有所作为。

尽管太平洋证券此前的状况频出,但从综合情况来看,其仍然是华创证券能够进行资产并购的不错选择。

华南某头部券商投行人士表示,券业整合是大势所趋,同业并购整合不仅包括大券商并购小券商这样的动作,也有中小券商之间的资产整合。“通过并购,可以更好发挥整合优势,有利于证券公司实现跨区域的资源调配,增强竞争实力,在资产价格没有出现高溢价的情况下,此时进行收购或者重组是比较合适的时机。”

苏宁金融研究院特约研究员何南野表示,券商行业高利润的时代已经结束,竞争越来越激烈,头部效应越来越强,各类资源快速向头部券商集中,中小券商快速边缘化。这也造成很多券商都面临盈利困难、资产质量恶化的情况,股东主动出售股权的意愿比以前更强。

“无论大中小券商,都在寻求进一步扩大份额的机会,都存在发展焦虑症。对于大券商来说,通过并购加强规模效应,弥补在部分区域或部分业务上的竞争劣势;对于中小券商而言,通过被并购获取更大的资源,尽早摆脱当前增长乏力的困境。”何南野表示。

何南野认为,券业并购潮已经来临,不同公司在不同领域有各自的优势,通过并购可以更好地凸显整体优势,有利于券商业资源的优化配置。