原创互联网保险:1+1的灵魂碰撞

时间:2019-11-03 12:23:41 热度:37.1℃ 作者:网络

作者:忱棠

来源:GPLP犀牛财经(ID:gplpcn)

互联网保险似乎又成了玩家入局的热门之选。

2019年6月份,水滴筹公司宣布完成由博裕资本领投投的10亿+人民币的水滴筹公司C轮融资;

与此同时,360金融集团通过子公司收购获取了保险经纪牌照,被收购方为广东众康永道保险经纪有限公司。

360此举,意味着互联网保险局中的诸位又多了一名强有力的对手,此前,在这个领域,各大互联网巨头,包括BATJ、头条、滴滴、美团点评等公司早已经前后入局。

这不由得让市场浮想联翩,难道互联网保险回暖了?

保险的“红海”与“蓝海”

神说,要有光,就有了光。

——《圣经》

说互联网保险,还是要先说它的老祖宗保险。

对于保险的起源,一种说法是源于公元前2500年前后的古巴比伦王国,也有一种说法是源于中国镖局。反正保险就这么横空出世,逐渐成型。

但近代保险在中国的发展时间尚短,从鸦片战争期间首秀,到1949年新中国首家保险公司成立再发展到如今两百多家保险公司同台争艳。

那么,所有人都想之道,经历了中断期、恢复期、发展期的保险,现在到底是红海市场,还是蓝海市场?

红海代表,毋庸置疑,代表四面楚歌,每一位竞争者都熟知规则与界限,市场趋于饱和,僧多粥少,竞争激烈且残酷,利润增长乏力,此谓“红海”。

蓝海则象征着方兴未艾,入局玩家较少,市场有待开发空间很大,新需求与高利润并存,此谓“蓝海”。

当然,蓝海可能脱离已有产业外,也可能在红海基础上开拓而来。

对于保险行业,很多人都认为这是一个红海市场,到底是不是真的呢?

还是要用数据说话,GPLP犀牛财经此次以资产规模、原保费收入为主要指标。

数据来源:银保监会(点击看大图)

不得不承认,保险业总资产规模始终保持增长,但近年来却呈现增长乏力的态势:

2011年、2012年,保险业总资产增长率处于20%左右;

2013年骤然下跌为12.70%;

2014年至2016年,总资产增长率均保持20%以上;

然而这种稳定增长在2017年被打破了,2017年保险的增长率腰斩为10.80%,2018年更是保持增长率下滑的态势,为9.45%。

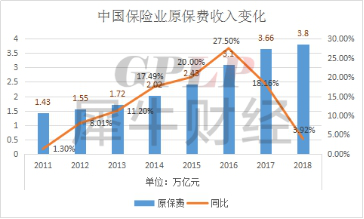

数据来源:银保监会(点击看大图)

与此同时,保险业原保费收入也在持续增长,但这种高速增长在2016年急转直下。

2011年至2016年,保险业原保费收入增长率稳定增长,在2016年达到27.5%;然而在2017年降为18.16%,2018年增长率更是降至3.92%。

这能说明什么问题呢?

显然,原保费收入与资产规模的增长乏力说明市场已逐渐趋于饱和。另外,截至2019年6月,中国共有236家保险公司,其中有12家保险集团、87家财险公司、81家寿险公司。

但保险也是有蓝海市场的,那么,蓝在哪里?

蓝在科技赋能光环下的互联网保险。

互联网保险的奶酪之争

有时候,1+1无限大。

——沈石溪《牧羊神豹》

1997年后,互联网在中国得以迅速大范围覆盖,随之而来的是科技带来的各行业大震荡,其中就包括保险。

互联网加保险会给人带来什么新的想象?

当时的局中人猜不到。

2012年,一段被戏称为“三马卖保险”的故事掀开了互联网保险的序幕。2012年4月,阿里巴巴(BABA.US)马云、腾讯(00700.HK)马化腾、中国平安(02318.HK)马明哲联合筹备“众安在线财产保险公司”。

自此,波澜顿起。

如今,随着移动互联网4G、5G的到来,互联网保险发展的更为迅猛。一众保险企业按捺不住,着手布局互联网保险,上市保险公司新华保险(01336.HK)、中国人寿(02628.HK)、中国太保(02601.HK)已经通过不同方式布局互联网保险,而中国平安(02318.HK)在互联网保险的路上也并未止步于众安在线(06060.HK)。

非上市保险公司华泰财险、美亚财险、泰康保险等通过与互联网公司合作入局互联网保险大混战。与众安在线同质类的互联网保险公司易安财险、安心财险、泰康在线相继成立。

而除了保险企业外,由于保险赔付保障的本质与互联网强大的流量、场景结合性较强,新生产物的另一方互联网领域的巨头们也打上了这块大蛋糕的主意。

阿里巴巴(BABA.US)则是其中的典型。

在互联网保险领域,阿里巴巴以蚂蚁金服为中心展开保险业务,2017年7月,蚂蚁金服全资子公司杭州保进保险代理有限公司获原保监会许可,可经营保险代理业务。

腾讯(00700.HK)通过参股进驻互联网保险,2017年9月,腾讯与台资富邦财险联合设立的深圳微民保险代理公司正式获得保监会批准。

BAT中当中,百度则在2017年10月,通过间接全资控股的黑龙江联保龙江保险经纪有限责任公司拿到首张保险牌照。

另外,京东、新浪、滴滴、唯品会、今日头条、苏宁、携程、美团、小米等均加入战局。

此外,其他领域的公司也争先恐后入场。一时间,互联网金融群雄混战,不知谁主沉浮。

时至今日,有关互联网保险的布局仍未停止。

除前文提过的360金融获取保险牌照外,轻松筹升级轻松集团,并招揽两名保险公司的大将,推出“药神1号”保险产品;中国人寿增持万达信息股份.....

尤其是众安在线的高增长,这让所有人看到了互联网保险的机会。

众安在线2018年年报显示,报告期内,中安在线实现保费收入112.6亿元,同比增长89%,这让局中玩家看见了互联网保险的可能。

看似一片红火,然而,其实,互联网保险也是一块难啃的“硬骨头”。

我们观察所有互联网保险公司,迄今为止,没有一家公司实现盈利。

在成本面前,互联网保险公司的进一步发展可以说是有心无力。

除亏损外,互联网保险也存在它的弊端。

有专业人士指出由于互联网产品的销售特点,互联网保险多以短期、单一的产品为主,在产品创新性方面易产生合规问题。

有些互联网保险的销售与服务并不匹配,仍停留在用互联网卖保险的表面,诸多看上去“高大上”的大数据、AI等技术仍停留在纸上谈兵阶段,备受消费者诟病。

另外,对于人口基数庞大的中国,不懂保险专业知识的大有人在,而互联网保险并没有专业人士在旁指导说明,在这方面不如传统保险。

从投诉与业务量对比情况来看,2019年上半年,4家互联网保险公司再次全部进入保费投诉量前10名。

据2019年上半年银保监会通报的保险消费投诉情况显示,有两家专业互联网保险公司位列财险公司合同纠纷投诉量前10名。

在前10名内其他公司的该项投诉量普遍呈下降趋势的情况下,上述两家互联网保险公司的投诉量却分别增长165.95%和74.96%。

在财险公司涉嫌违法违规投诉量前10位中,4家互联网保险公司更是全部上榜并占据了前两名。

这样导致的一个严重后果就是大家愈发失去了对互联网保险的兴趣。

下半场,互联网保险何去何从

在互联网保险的种种乱象面前,监管层终于开始出手了。

2019年10月22日,北京银保监局发布整治互联网保险的《北京银保监局关于规范银行与金融科技公司合作类业务及互联网保险业务的通知》(以下简称《通知》)。

在通知当中,对于第三方网络平台,北京银保监局定义为:“备案运营主体、电信与信息服务业务许可证(ICP)归属机构不是保险机构,为保险机构的互联网保险业务提供网络技术支持辅助服务的网络平台。”

而对保险机构与第三方网络平台开展互联网保险业务合作,北京银保监局则给出了禁止性规定:

第一,平台不得参与保险业务的销售、承保、理赔、退保、投诉处理、客户服务等保险经营或保险中介经营行为;

第二,平台不得将保险产品与其他非保险金融产品同时展示,或作引人误解的对比宣传;

第三,平台不得代收保费,保费与其他经营项目费用合并收取的,应做到实时分账至保险机构所属专用账户。

同时,保险机构不得向第三方网络平台支付保险销售佣金,也不得简单以与保费规模或保单件数挂钩的结算方式变相支付保险销售佣金。

这给整个行业敲响了警钟。

在互联网保险的下半场,互联网保险应该何去何从呢?

对此,GPLP犀牛财经认为,做事业,最重要的是本心,互联网保险也不例外,它是基于对投保人的保障功能盈利的,所以不能因利忘本,从消费者出发,在商业价值和社会价值间寻找平衡,当然这一点较难,许多公司也在找这么一个平衡点。

进入互联网保险的公司应基于自身实力有选择性地发展互联网保险相关业务,如果实力不够硬,“一口吃个胖子”带来的将是灭亡。

一、发挥优势:在业务方面,找到可以传统保险代理人模式的替代方式,如保险商城,让互联网保险更易于接受,如大象保险的标语“忘掉你记得的关于保险的一切。”

二、创新:加快互联网保险新模式的探索,摆脱其仅停留于表面、仅仅为渠道变化的印象,让互联网保险有除此之外与传统保险区别的优势,加快保险与互联网场景的融合,让保险真正地嵌入互联网。

三、自身价值:从企业自身来讲,价值是离不开的话题。消费者选择产品的原因,无非是有特色,和别的同质类产品比,有自己的优势。

四、科技赋能:将此前“纸上谈兵”的AI、大数据技术真正提上日程,让互联网保险武装上更多科技装备,从而真正满足消费者个性化需求,提供更贴切的服务。

五、年轻化:最后,当下保险的主力军为80后、90后,网民中这一群体占比也较大,如何做到互联网保险年轻化,增加趣味性,却又不会华而不实,应当是未来互联网保险企业应当考虑的问题。

不论如何,互联网保险的上半场已然过去,下半场,互联网保险将去向何方?会不会成为下一只风口上的猪?一切都尚未可知。