一财朋友圈·黄耀东|解析“美债倒挂”警钟市场下跌是否将近?

时间:2019-10-28 17:34:24 热度:37.1℃ 作者:网络

今年八月以来,美国国债利率的倒挂曲线,引来了市场对于经济衰退的担忧。由于2000年的互联网泡沫以及2008年的金融危机发生前,也有美债利率倒挂的现象出现,所以市场上认为它是经济衰退的重要指示信号之一。

但“倒挂”是否真的代表危机来临?资产下跌的机率有多大?什么市场不会受到“倒挂”影响?

笔者所带团队通过统计分析,检测了国债利率差(长期国债利率-短期国债利率)对于股票、债券、外汇、原油以及黄金市场的走势预测能力,从更科学的角度教你在国债利率倒挂时期应如何投资。

为什么“美债倒挂”如此受人关注?

利率曲线显示了同等信用质量的债券在不同到期日所具有的利率。通常情况下,短债的利率要低于长债。

短期利率很大程度上受到国家货币政策的影响,因为美联储的目标利率——联邦基金利率,就是银行间市场的最短期利率,并通过预期传导到更长期的利率;而长期利率,决定因素复杂多样。一般人们认为,长期利率是所有投资者对未来短期利率预期的最终反映。

相较于短期债券,长期债券会受到流动性风险、通货膨胀、信用风险等因素影响,所以,为了补偿这些风险和不确定性,在一个健康的经济中,长期利率往往要高于短期利率。一旦长期利率低于短期利率的情况出现,往往说明通胀预期下降、经济状况不太健康,很有可能进入了转折点(衰退周期)。

国债利率差与不同市场的关系

为了更好地理解利率差对市场的影响,笔者所带量化团队检测了2000年至今的国债利率差(10年期国债利率-1年期国债利率的值)和不同金融资产的关联性。

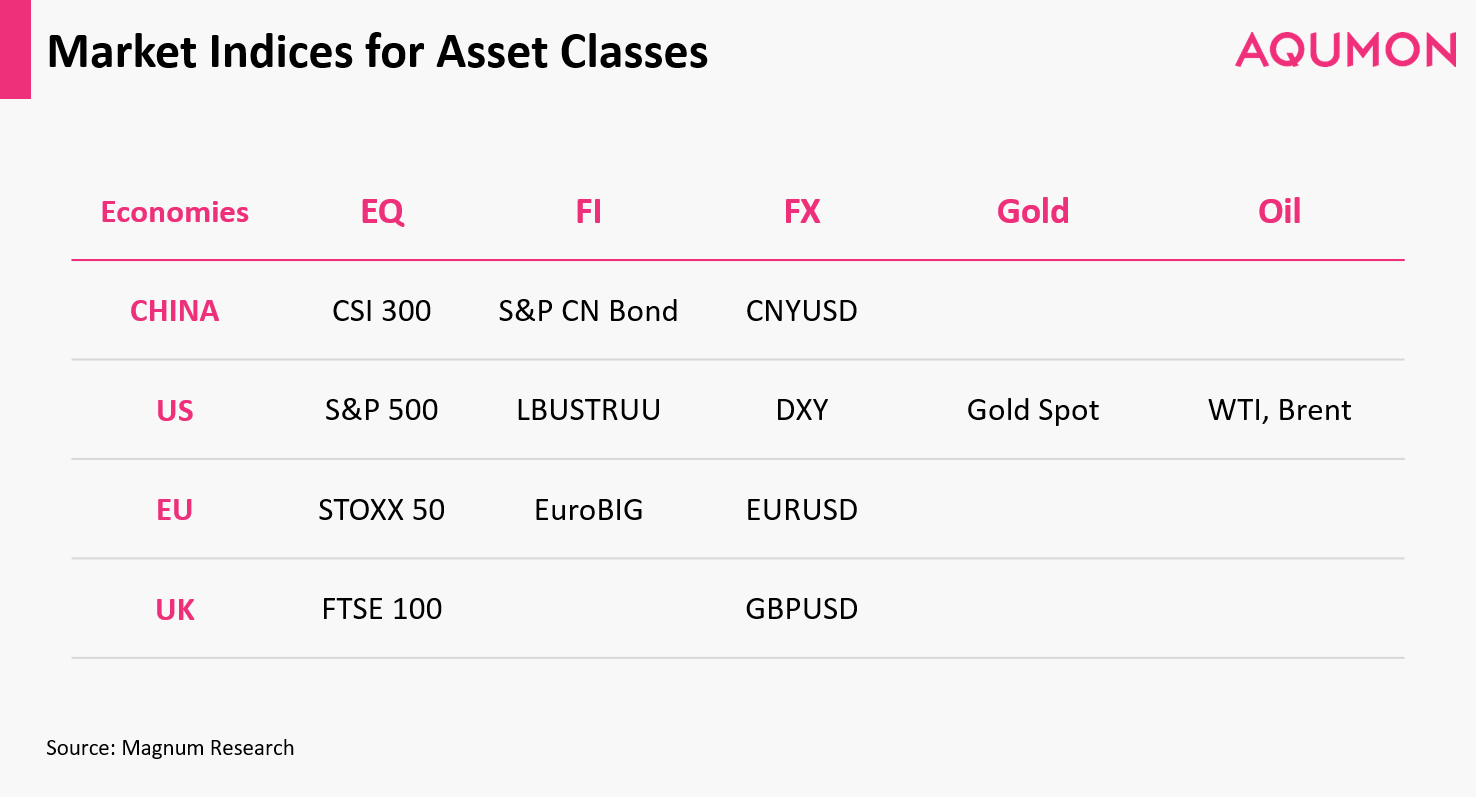

每个市场和资产类别中,我们选取以下指数来作为市场走势的衡量标准,并使用了线性回归、逻辑回归两种统计方法,分析不同市场中利率差与不同资产类别之间的关系。

主要涉及市场为中国、美国、欧洲、英国市场(如下图第一列由上至下所示),金融资产主要涉及股票、债券、外汇、黄金和原油市场(如下图第一行由左至右所示)。

1.股票市场

在此,笔者以股票市场为例,对这个结果图做一些简单的说明,下面债券、外汇、黄金或原油市场都可以以此类推。

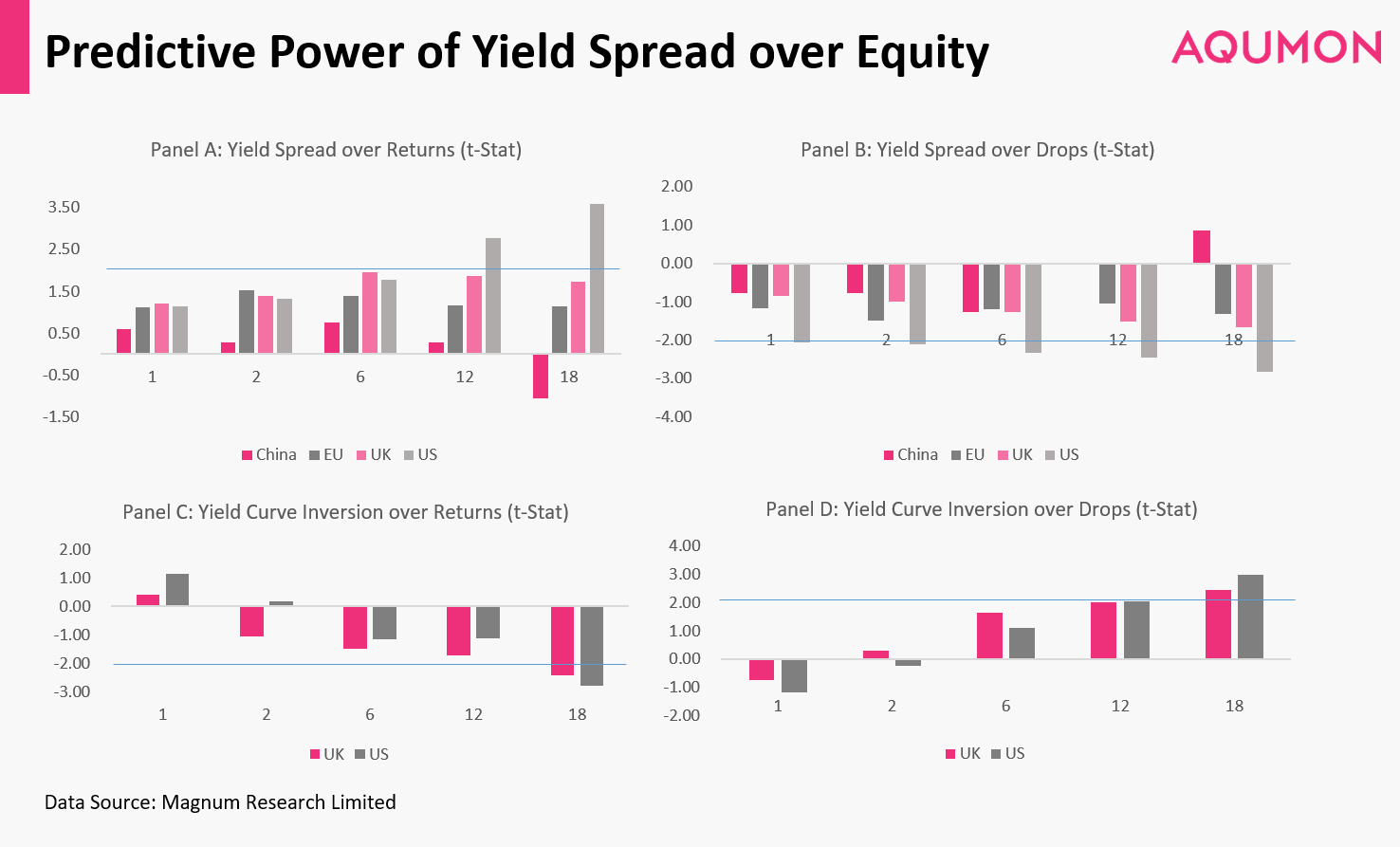

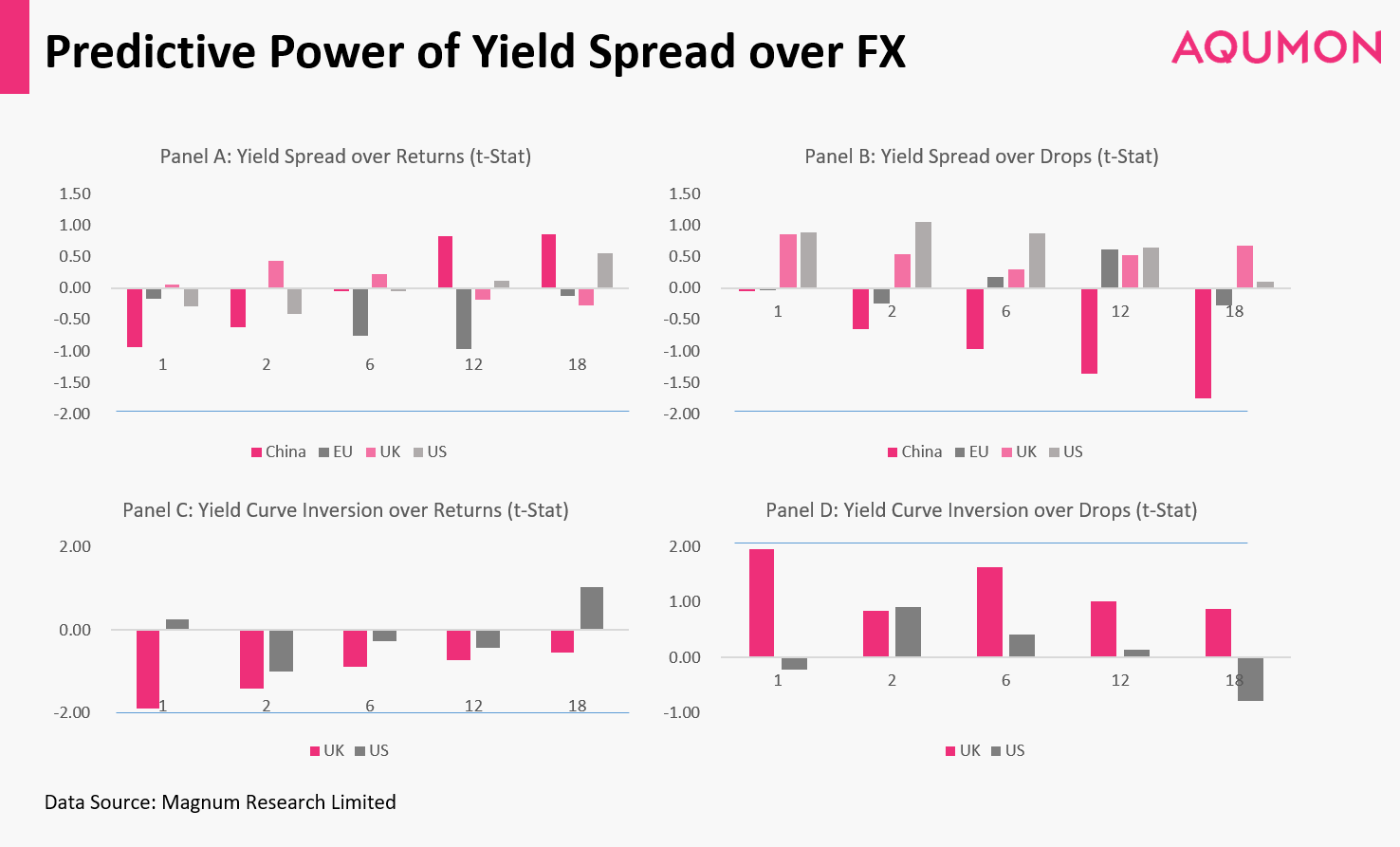

下图中的四张图呈现的是t检验结果,这是统计学上衡量原假设是否大概率被拒绝(是否显著)的一个重要方式。简单来说,如果柱状图超过蓝线,则我们可以认为国债利率差对未来股票市场的回报率有预测能力(不论正负,只要t值超过2即意味着结果是可以成立的)。此外,如果柱状图接近但没有超过蓝线,可以认为有微弱的预测能力(条件放松的情况下认为显著)。

下图共包含四张小图,图A(左上)表示本国利率差与未来股市收益率的线性关系是否存在;图B(右上)表示利率差与未来股市出现下跌情况的相关性是否存在;图C(左下)表示利率出现倒挂情况与未来股市收益率的相关性是否存在;图D(右下)表示利率出现倒挂情况与未来股市出现下跌情况的相关性是否存在。

四张图中的横坐标(1、2、6、12、18)则表示这是未来1个月、2个月、6个月、12个月和18个月以后的对应股市收益率。

举个简单例子,下图A中最左边的柱形图没有超过蓝线,这就是说明,不能认为中国国债利率差可以预示未来1个月以后的中国股市收益率。

再举个例子,下图B中最右边的柱形图超过了蓝线,这就是说明,我们可以认为美债利率差能预示未来18个月以后的美国股市将会出现下跌。

可能出乎大家意料的是,一些市场的股市利率与本国国债利率走势并不相关。这也就是说,就算国债倒挂,在中国等股票市场中仍有继续上涨的可能。

上图中第一行结果显示,国债利率差无法预测中国、欧洲、英国市场下跌的情况。

对于美国市场,利率差与12个月和18个月以后的S&P 500指数相关性较高,也就是说对12个月和18个月后的美债利率差有一定的预测能力。利率差越大,美国市场出现负收益的可能性越小。

第二行的结果显示,“倒挂”发生后的18个月,美国股市与英国股市收益率比之前有所降低。值得注意的是,中国和欧洲从2000年以来都未发生利率倒挂,因此,我们并未研究中国和欧洲的利率倒挂对其市场的影响。

2.债券市场

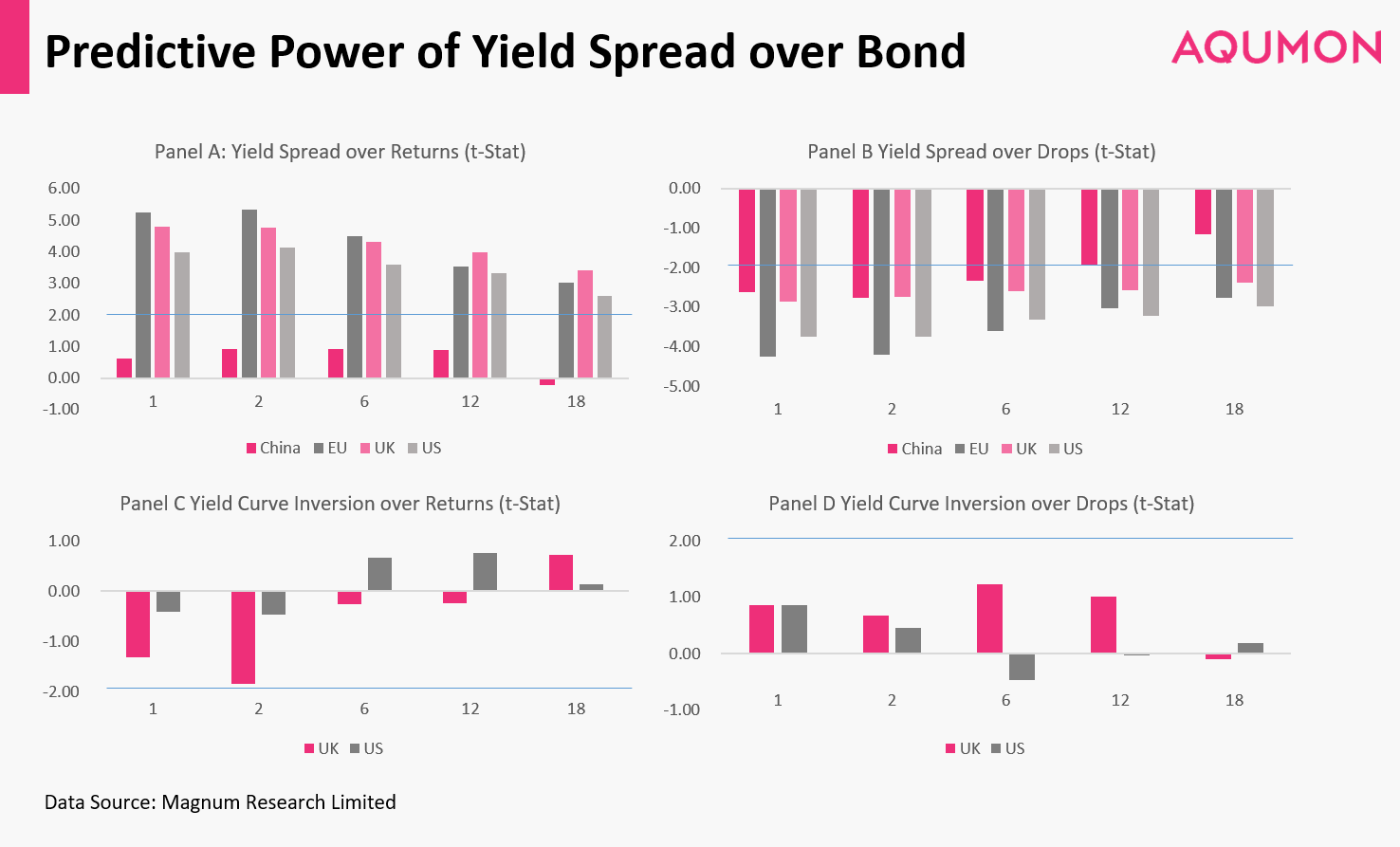

本国国债利率差对全球债券市场,除了中国,展示出了很强的预测能力(利率差与1个月、2个月、6个月、12个月、18个月后的债市指数相关性很高)。

并且,利率差的大小可以直接预测债市的走势。国债利率差越小,债券市场下跌的可能性越大;利率差越大,就越不可能出现市场暴跌的情况。

另一方面,当“倒挂”现象真的出现时,美国与英国债券市场并未同不发生倒挂的时候有统计上的不同。

3.另类投资市场(外汇、黄金与原油)

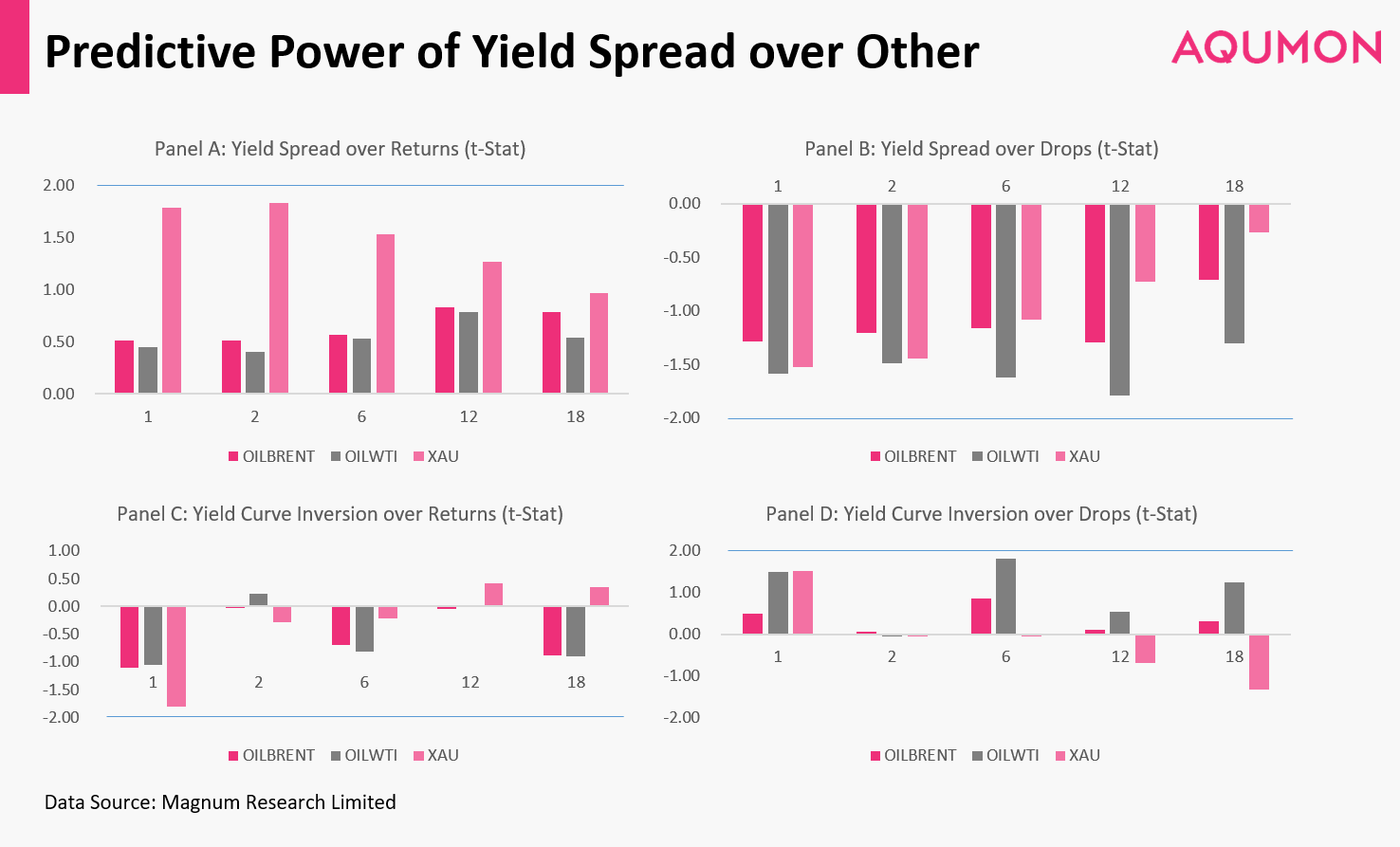

上面两张图中,第一张表示的是不同地区市场的外汇价格与本国国债收益率的关系;第二张表示的是布伦特原油、WTI原油还有黄金价格与美债收益率的关系。(请注意,原油和黄金仅为美国市场中的对应指数价格。)

从结果看来,黄金与美债收益率呈现了微弱的相关性。鉴于黄金通常与美元和美股呈现相反的走势,并一直以抗通胀的资产特性著称,这个结果可以算合理。

但外汇、原油等市场的走势都无法用国债收益率预测。

总结

通过上述分析,我们结论如下:

债券市场:除了中国外,美国、英国、欧洲债券市场都会受本国国债利率差大小的影响;但利率倒挂出现以后,并不意味着未来的债市会持续走低。

股票市场:仅有美国与英国股市在利率倒挂出现的18个月以后收益相比之前会有所降低。

黄金市场:受国债利率变化的影响较为微弱。

外汇市场和原油市场:不会受到国债利率变化影响。

而对于今年利率曲线的倒挂,一些经济学家,比如J.P. Morgan的Jim Glassman就提出,这次和过去危机时的情况不同。

他认为,2001和2007年的两次美国国债利率倒挂,是因为美联储实施了加息,抑制经济过热,造成了股票市场和楼市的泡沫破灭,进而引发了通胀预期的悲观和利率倒挂。但这次倒挂是因为人们对经贸的悲观,以及海外货币政策打乱了债券市场的平衡。

目前,在两轮降息后,美国国债收益率差有所缓和,十年期国债和一年期国债的收益率差再度变成正值。笔者认为,短期来看,美联储货币政策还具有持续宽松的空间,“倒挂”情况得以缓和,股票市场和债券市场不太有可能出现崩盘情况,因此此前的“倒挂”现象对市场的影响较为有限。

此外,黑天鹅事件终究难以预测,投资者想要利用某些潜在的“信号”来预测市场往往适得其反,所以对个人投资者来说,以全球分散的方式降低投资风险,仍然是我们较为推荐的投资方式。

责编:吴昊

此内容为第一财经原创,著作权归第一财经所有。未经第一财经书面授权,不得以任何方式加以使用,包括转载、摘编、复制或建立镜像。第一财经保留追究侵权者法律责任的权利。 如需获得授权请联系第一财经版权部:021-22002972或021-22002335;banquan@yicai.com。