刚刚,央行“降息”了!专家:百万房贷月供将少还30元

时间:2019-11-20 12:44:32 热度:37.1℃ 作者:网络

每经编辑:李净翰

图片来源:每经记者 张建 摄(资料图)

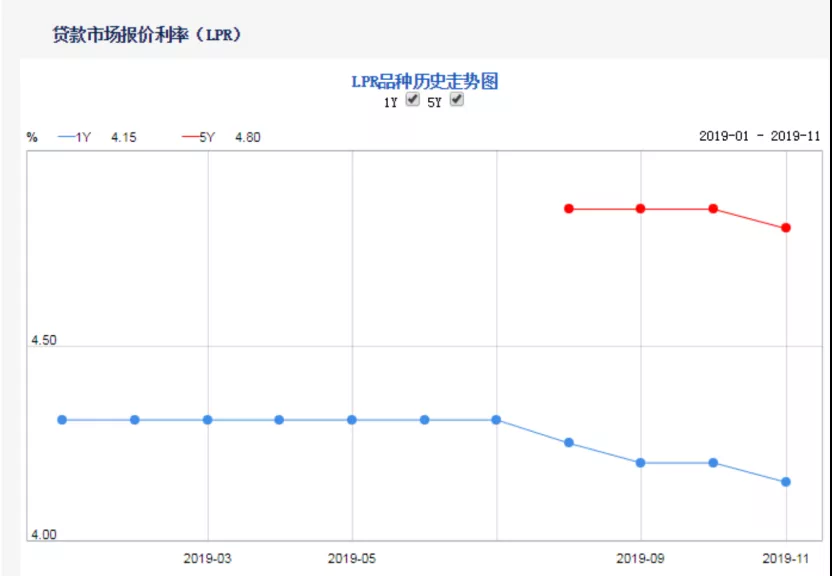

11月20日9时30分,央行在其官网如期发布了最新的贷款市场报价利率(LPR)报价:1年期品种报4.15%,上次为4.20%;5年期以上品种报4.80%,上次为4.85%。1年期和5年期的LPR较之前均有所下降。

LPR报价走势(图片来源:央行官网)

需要指出的是,一年期LPR主要是企业贷款成本,而5年期LPR基本代表了房贷利率的走势。

每经小编(微信号:nbdnews)注意到,上述消息发布后,国债期货下跌,10年期主力合约跌0.11%,5年期主力合约跌0.03%。

A股市场方面,今日开盘后银行板块跌幅居前,地产股波动不大。

图片来源:Wind

据中国证券报19日报道,分析人士认为,公开市场操作“降息”接踵而至,突出稳增长在当前宏观调控中的重要地位,重塑市场预期。公开市场操作利率下降配合LPR改革,有助于促进社会融资成本降低。在稳增长、降成本见到明显成效之前,公开市场操作利率下调应不会一步到位,更可能呈碎步缓降态势。

另据央行官网消息,19日,央行召开了金融机构货币信贷形势分析座谈会,央行行长易纲表示要继续强化逆周期调节,增强信贷对实体经济的支持力度。

中原地产首席分析师张大伟表示,此次5年期LPR下调后,100万贷款30年,平均月供减少30元,30年合计减少月供10890元。

央行行长:增强信贷对实体经济的支持力度

据央行官网消息,11月19日,央行行长、国务院金融稳定发展委员会办公室主任易纲主持召开金融机构货币信贷形势分析座谈会,研究当前货币信贷形势,部署下一步货币信贷工作。这是继去年11月以来,央行再度召开货币信贷形势分析座谈会。

图片来源:央行官网

本次会议可谓阵容强大,除了易纲主持召开会议外,央行副行长刘国强、央行相关司局负责人均出席会议。此外,6家银行主要负责人也参加了会议,分别是工商银行董事长陈四清、农业银行董事长周慕冰、建设银行董事长田国立、中信银行副行长谢志斌、浦发银行行长潘卫东、兴业银行行长陶以平。

面对持续加大的经济下行压力,会议指出,金融部门要提高政治站位,实施好稳健的货币政策,加强逆周期调节,加强结构调整,进一步将改革和调控、短期和长期、内部和外部均衡结合起来,用改革的办法疏通货币政策传导,发挥好银行体系为实体经济提供融资的关键作用,促进经济金融良性循环。

易纲在总结中强调了以下几点要求:

1、要继续强化逆周期调节,增强信贷对实体经济的支持力度,保持广义货币M2和社会融资规模增速与国内生产总值名义增速基本匹配,促进经济运行在合理区间。

2、要坚持推进结构调整,立足当前、着眼长远,用改革的办法优化金融资源配置。

3、要发挥好贷款市场报价利率对贷款利率的引导作用,推动金融机构转变贷款定价惯性思维,真正参考贷款市场报价利率定价,促进实际贷款利率下行。

4、要继续推进资本补充工作,提高银行信贷投放能力。

央行部署的上述举措多是过去提法的再强调,核心内容还是要通过引导银行加大信贷投放、继续推动贷款实际利率下行助力经济稳增长。尤其是在推动贷款实际利率下行方面,实际上,近期央行动作频频,13天内先后下调中期借贷便利(MLF)、公开市场操作逆回购利率以期推动贷款市场报价利率(LPR)继续下行。

每经小编(微信号:nbdnews)注意到,在MLF利率、央行逆回购利率相继下调后,今天LPR重拾下行变得几无悬念。此前就有机构预计本月1年期LPR将下调5个基点至4.15%。

LPR改革效果显现

图片来源:摄图网(图文无关)

据中国证券报,在提出坚决不搞“大水漫灌”的同时,近日发布的央行第三季度货币政策执行报告强调,强化逆周期调节,促进降低社会综合融资成本。研究人士认为,与此前的LPR改革一样,公开市场操作“降息”的根本目的也是为降低融资成本。

LPR改革效果正在显现。不过,当前金融机构负债成本下行缓慢,报价行持续下调LPR报价动力不足。10月20日,LPR没有继续下行就反映了这一问题。前述央行货币政策报告显示,9月一般贷款加权平均利率为5.96%,比6月上升0.02个百分点。

为持续推动LPR下行、促进实际贷款利率明显下降,央行通过下调公开市场操作利率,给金融机构“减负”就合情合理。

中金公司固收研报指出,货币政策传导是否顺畅,关键不在资产端,而在负债端。通过引导货币市场利率下降,降低银行负债成本,贷款和债券等资产端利率才有可能进一步下降,从而实现对企业融资成本下行的引导。

中泰证券点评报告指出,降低金融机构负债成本,关键在于降低短期市场利率,这正是下调央行逆回购操作利率用意所在。

民生证券首席宏观分析师解运亮表示,央行逆回购利率下降有利于降低银行负债成本,引导信贷市场利率下行。

机构:降息周期可能已经开始

据中国证券报,在改革后,LPR逐渐成为新增贷款定价基准。LPR与MLF利率挂钩,后者的变动对LPR、进而对信贷市场利率有重要影响。面对MLF利率、央行逆回购利率相继下调,一些研究人士认为,降息周期可能已经开始。

民生银行首席宏观研究员温彬认为,前次MLF利率下调代表降息周期已开启。

中金公司固收研究团队指出,从历史情况看,央行逆回购利率下调通常不会一次就结束,新的一轮降息周期可能已开始。

华泰证券张继强表示,MLF利率存在继续小步下行空间,以引导LPR继续走低。不过,相关政策操作仍需防止“通胀预期扩散”,应维持“常态货币政策”。

联讯证券首席经济学家李奇霖认为,在降成本稳增长真正出效果之前,公开市场操作利率可能还会有若干次调降,但调降幅度可能会相对有限。

分析人士认为,为使融资成本明显下降,公开市场操作利率、LPR仍可能碎步下行,通过调整节奏和幅度,实现多种目标平衡。

地产分析师:百万房贷月供将减少30元

对央行此次下调LPR,中原地产首席分析师张大伟在其公众号大伟看楼市中表示,

LPR降低的主要目的是未来引导实体经济利率降低,降低资金成本,并不是为了刺激楼市,所以在LPR政策出台之初就针对楼市制定了专门的政策,要求首套不得低于LPR,二套房也不得低于LPR+60个基点。

对于房地产市场来说,影响最大的政策是利率政策,而一年期LPR主要是企业贷款成本,5年期LPR基本代表了房贷利率的走势,5年期LPR的降低意味着购房刚需族100万贷款30年,平均月供减少30元,30年合计减少月供10890元。

对于购房者来说,刚需购房者,针对当下的优质房源,可以考虑购买,特别是大部分城市已经限制房价。

LPR的下降对当下楼市有稳定的作用,但目前的幅度还不足以导致市场出现再次反弹,整体年末房地产市场有望平稳。

百万房贷,月供少还30元,是不是觉得不太适应?实际上,从今年10月8日开始,大家以前习惯的每次降息/加息0.25个百分点就已经被LPR所代替,现在一次降息/加息幅度远低于以往。而且,从央行政策来看,本次LPR降息不会影响存量房贷,而只会影响新增的房贷。对于新的利率政策,如果你有任何疑问,可以在下方留言,小编将予以解答。

每日经济新闻综合中国证券报、券商中国、大伟看楼市、每经APP

每日经济新闻