捷佳伟创:利润增长含金量不足,董监高计划减持

时间:2019-11-01 07:16:16 热度:37.1℃ 作者:网络

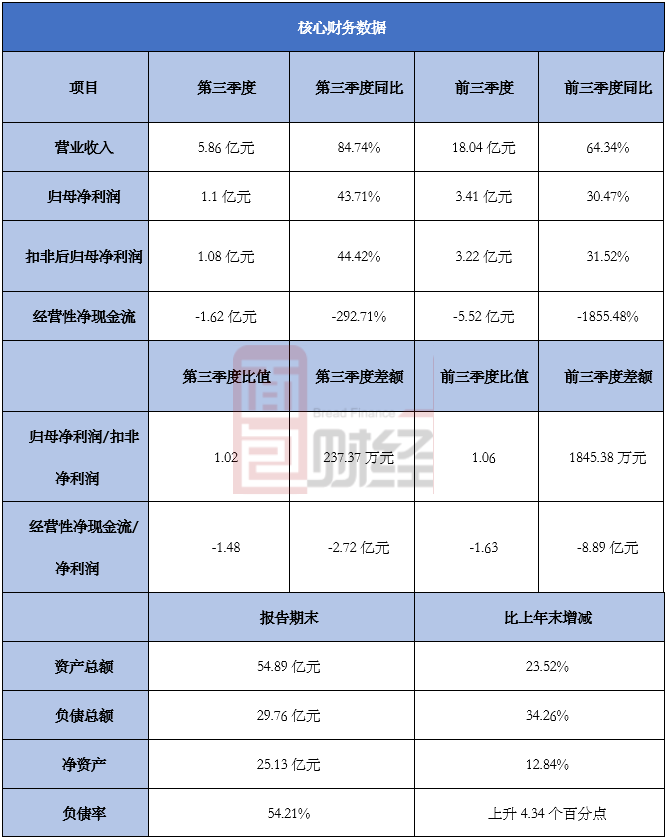

捷佳伟创(300724.SZ)2019年三季报数据显示:公司前三季度营收18.04亿元,同比增长64.34%;归母净利润3.41亿元,同比增长30.47%。

其中,第三季度营收5.86亿元,同比增长84.74%;归母净利润1.1亿元,同比增长43.71%。

公开资料显示,公司主要从事晶体硅太阳能电池设备研发和产销。主营产品包括PECVD及扩散炉等半导体掺杂沉积工艺光伏设备、清洗、刻蚀、制绒等湿法工艺光伏设备、以及自动化(配套)设备等。

前三季度归母净利润同比增长30.47%,经营性现金净流出5.52亿

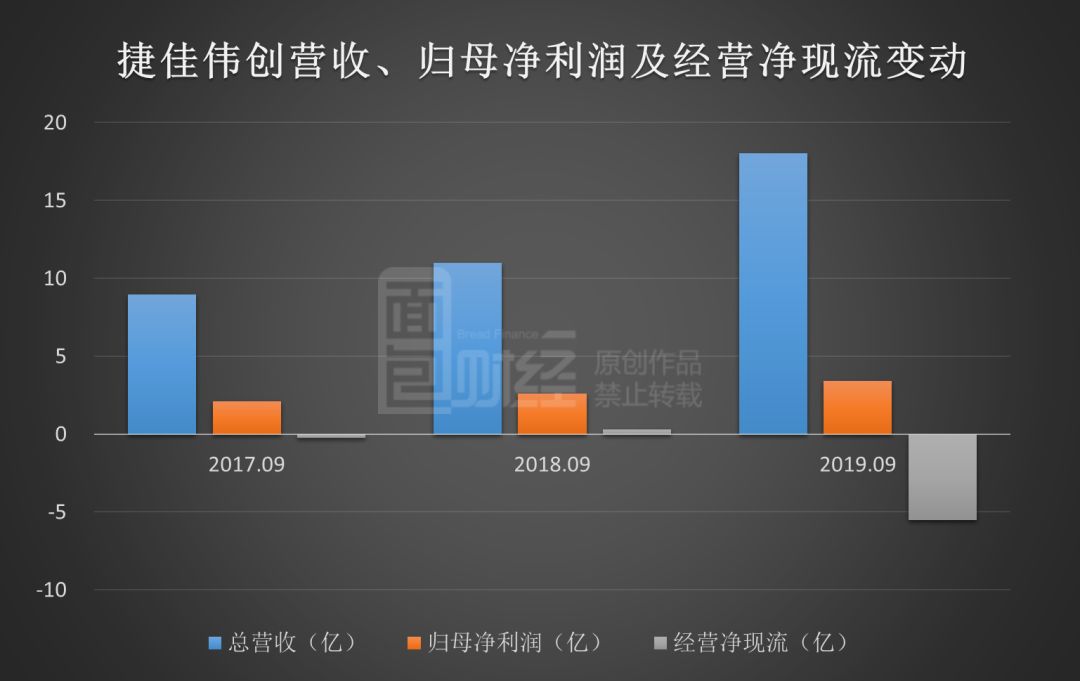

2019年前三季度,公司营收18.04亿元,同比增长64.34%;归母净利润3.41亿元,同比增长30.47%。与去年同期相比,公司营收及利润增速均上升。公司扣非后归母净利润3.22亿元,同比增长31.52%,非经常性损益约1845.38万元。

根据三季报,公司营收增长主要系报告期内设备验收确认收入大幅增加所致,进而又推动公司利润增长。

此前的业绩预告中,公司曾预计 2019年01-09月归属于上市公司股东的净利润为3.34亿至3.57亿,与上年同期相比增长28%-36.5%。业绩预告中公司表示报告期内公司净利润比上年同期增长,系按照年初经营计划有序推进各项工作,整体销售稳步提升,使得本期销售收入及营业利润持续增长。对比三季报和业绩预告,前三季度公司实际归母净利润3.41亿元,位于业绩预告区间内。

需要注意的是,前三季度公司经营性现金净流出约5.52亿,同比减少1855.48%,与同期净利润走势背离,差额约8.89亿元。公司表示经营性现金净流出主要系报告期内采购订单增加导致采购货款支付现金大幅增加,期内各项税费支付较去年同期增幅较大,以及银行承兑汇票在收款中的占比大幅提升等因素所致。

经营性应收及存货规模攀升,关注资产减值等风险

细查财报,经营性应收及存货是影响公司现金流的关键项目。

报告期内,公司的应收账款及票据金额明显攀升。截止2019年9月末,公司账面应收账款3.47亿元,同比增长29.51%,较年初增长16.05%;应收票据4.29亿,同比增长32.81%,较年初涨超130%。

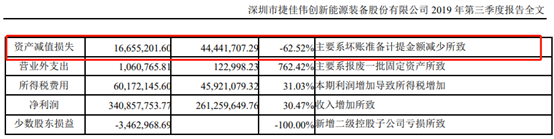

然而,报告期内公司的资产减值损失较上年同期减少逾6成,主要系坏账准备计提金额减少所致。需要思考的是,在经营性应收规模明显增长,且下游光伏行业资金压力增大的环境下,公司的坏账计提是否足够谨慎?

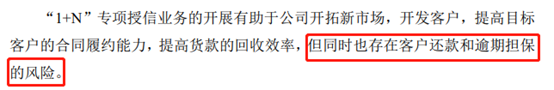

2019年10月29日,公司发布关于与银行开展专项授信业务合作暨对外担保的公告,表示“为解决信誉良好且需融资支持客户的付款问题,进一步促进公司业务的开展”,公司拟与招商银行深圳分行开展“1+N”专项授信业务合作,对部分信誉良好的客户采用“卖方担保买方融资”方式销售产品(以买卖双方签订的购销合同为基础,在公司提供连带责任担保或保证金、存单、结构性存款质押等方式的条件下,银行向买方提供用于向卖方采购货物的融资业务)。根据公告,公司拟为客户提供的融资担保总余额不超过5亿元,额度内可循环使用,单笔授信业务期限为24个月内。

需要思考的是,公司计划为信誉良好但需融资支持付款的客户提供担保融资,是否反映出下游客户部分面临着资金短缺的压力?反观公司的坏账计提,是否足够谨慎?另一方面,为客户提供担保虽然有助于公司市场开拓和产品销售,提高货款的回收效率,但同时也存在客户还款和逾期担保的风险。

可能对公司形成资金占用的项目还有存货。截止2019年9月30日,公司账面存货32.46亿元,同比增长约90%,较年初增长约55.53%。公司表示订单增加,以及在产品、库存商品和发出商品的增加是期内存货上升的主要原因。

查阅公司的预收账款,截止2019年3季度末,公司预收账款金额达到18.42亿,较上年同期及年初分别增长约23.92%和23.38%。

董监高计划减持

财务数据来看,公司营收、净利乃至预收账款近年来持续增长。然而,公司董监高在报告期内抛出了减持计划。

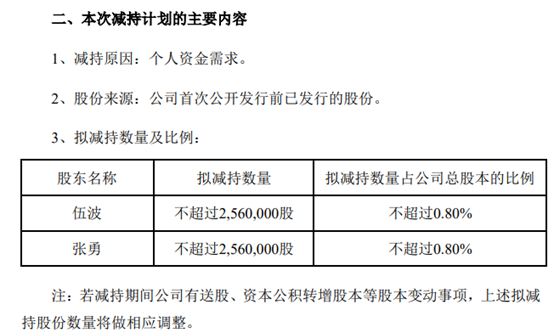

2019年9月20日,公司发布关于公司董事兼高级管理人员,监事减持股份的预披露公告,公司副总经理和公司监事会主席因个人资金需求,计划自公告之日起15个交易日之后的6个月内(窗口期不减持)以集中竞价方式合计减持不超过512万股公司股份(占公司总股本比例1.6%)。两位董监高拟减持股份均来自公司首次公开发行前已发行的股份。

截止2019年10月30日,本次减持计划尚未实施。(GCH)

本文作者:面包财经

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。