原创淡定!即使洋河、酒鬼、顺鑫纷纷缴枪,白酒神话可能仍然没覆灭?

时间:2019-10-28 22:01:43 热度:37.1℃ 作者:网络

文/树高

国英观察专栏作者

下半年的白酒,喝起来好像掺了毒,让人口干舌燥。

随着业绩和销售数据被投资者深挖,洋河股份OVER,酒鬼酒OVER,顺鑫农业OVER……

噫吁兮!昔日白酒行业第二,三集团的精兵强将在这样的“多事之秋”似乎都提不起精神,业绩纷纷扑街,股价也摇摇欲坠,留下“不死之身”的茅台独自坚挺。

这边机构和小散的唇枪舌战愈演愈烈,甚至基金也开始恐慌性砸盘跑路。“白酒神话”看起来已经到了尾声?

非也,虽然舆论对如今的白酒股业绩“成色”讨伐十分厉害,但本人窃以为,谨慎对待是有必要的,但无需过多解读。

洋河股份中报不理想主要是经营现金流为负,酒鬼酒暴雷的原因是销售费用增长和停货控货导致的库存压力,而顺鑫农业暴雷的原因还未证实,大概率也是营销费用增长和屠宰、地产等业务发展不及预期的“锅”。

这三者,暴露出来的问题很严重吗?是否已经到了去否定白酒行业投资逻辑的地步?

01

首先,白酒行业这几家最基本的“暴雷”特征就是净利润增速下滑,或者净利润本身下滑,但你需要去捋一捋是什么原因造成的。到底是营收的不得力还是成本的激增?

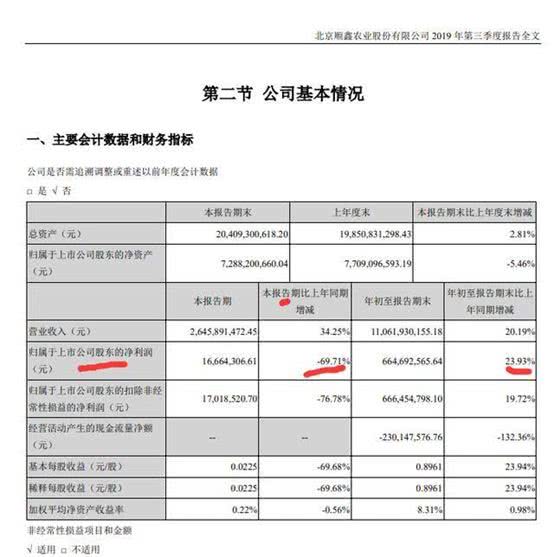

从目前看来,基本是清一色成本压力造成的。(以顺鑫农业和酒鬼酒为例,你可以看到,顺鑫农业的第三季度营收实现了34.25%的增长,酒鬼酒三季度营收虽不济,但也有9.48%的增幅)这一点,我们去结合白酒行业的基本面看就很好理解,原材料上涨,成本端对利润产生了一定侵蚀,这是一个适度通胀背景下必然的结果。而营收在相对淡季的三季度并没有失控,可以说明酒企本身在出货上并没有太大问题。

图:顺鑫农业经营业绩:

▲注:数据来源于上市公司公告

▲注:数据来源于上市公司公告

当然,最广为诟病的还是营销费用的大幅上涨对利润的蚕食。

如果是仅仅一家的问题,我们可以理解为公司的产品前途未卜,需要砸广告砸到手软才能稳住市场军心。但你“货比三家”发现了同样的问题,这就不是单个公司的困局了——洋河想走向全国,酒鬼酒,顺鑫农业也不满足做个地头蛇,在区域性竞争白热化阶段,向外围做推广“试点”打市场是完全合情合理的。

考虑到行业洗牌的小周期才进行没多久,现在仅凭一个季度的营销费用去判断公司在财务模型上就已经失败,是不是有些为时过早?

检验营销费用的成色,还得看对当期营收的撬动程度,还得看在异地市场的渗透速度,还得看当期营销费用和产品结构的配比关系……

因此,要评价营销费用究竟合不合理,我们还要等。三季度作为众多酒企在战略上密集攻占市场,财务上手动“排空”的时期,不是个好的观察窗口。

02

第二点,“控货”问题,我们可以看到酒鬼酒和洋河都摆出了“控货”的说辞来解释业绩的不振。可以理解为主动调整渠道库存情况,为四季度蓄力。实际上,这是酒企的一种经营策略,而且这样的策略非常适合在三季度这种“窗口期”发挥。

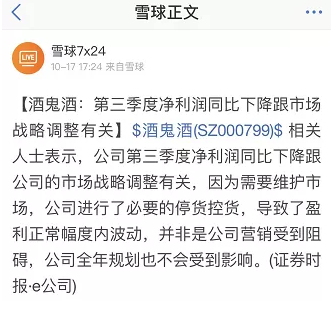

有小白可能不懂“控货”是什么意思,东兴证券曾经在研报中做过解读:“停货控货是行业惯用手法,主要目的是为清理渠道库存,将价格挺上来,不至于经销商太过被动。”

▲注:资料来源于雪球

▲注:资料来源于雪球

就以酒鬼酒打个比方,经销商在一二季度进了大批的酒鬼酒产品,酒鬼酒先行确认收入,业绩上来了,但经销商囤货太快,跟不上市场消化能力,所以酒鬼酒在2019年第三季度停止了对经销商的供货,给予经销商时间去消化库存。

这种“控货”反映到财报上,就会造成二三季度严重分化的假象。比如酒鬼酒,就在二季度给出了靓丽的业绩,但实际上,这种光鲜明显是建立在透支三季度业绩的基础之上的。

实际上三季度的酒鬼酒并没有你想的那么糟糕,比如二季度的库存“塞”给了经销商,上市公司集中确认收入,自然显得游刃有余。而你看到的三季报里,不过是把真实库存“压”回给了上市公司自己的账本。在渠道端梳理的情况下,酒鬼酒预收款还是增加了大概八千万左右,这些钱都不能“塞”到三季度的报表中去,只能留到四季度去确认,但实际上和真实取得的收入没什么两样。你要把这点也考虑进去,酒鬼酒三季度的营收增幅也在40%以上,并不逊色。

库存逼近红线时,牺牲当期业绩,及时进行疏通,这是“雷”的信号吗?很明显不能这么去理解。相反,这样做是一种“排雷”的举措,正本清源,之于白酒行业想要保持“高端化”的定位非常重要。

不破不立,只要小心谨慎地解“破”自己的业绩,避免以后的窟窿越来越大难以填补,才有助于将来“立”得更稳!

03

第三点,我们来聊聊一个老生常谈的问题,“提价”,这是观察白酒行业是否步入暮年的一个重要参考指标。

2019年上半年,酒鬼酒就已多次对内参酒进行提价。2019年3月,52度500mL内参酒结算价格上调20元/瓶; 2019年4月20日,其再度提高52度500mL内参酒团购价指导价为1350元/瓶,零售指导价调整为1499元/瓶。

而去年,洋河股份也宣布核心产品出厂价上提3%-5%,终端供货价涨幅高于出厂价,最终也帮洋河股份取得了不错的收入增速。

只要还在提价周期,中高档白酒的天花板就不容易那么早凸显出来。白酒股也不会那么容易在业绩上“雪崩”。

很简单,提价,在销售成本不发生大幅调整的情况下,对利润的正影响非常显著。“提价”实际上就是提利润!

何况,白酒行业的销售成本对经济周期的敏感度很低,几乎不存在大幅向上波动的情况,(白酒成本中占比最大的是纸类和玻璃瓶,总占比接近40%,这两种原材料价格弹性很小)因此无论是在经济周期的哪一节点,注定了白酒企业毛利率稳定性在所有行业中排在前列。

▲注:数据来源于公开资料整理

提价还有什么好处?茅台和五粮液的炒家有话要说。

5年以上周期看,高端酒代表茅台、五粮液提价幅度大幅跑赢CPI。茅台10年、5年出厂价CAGR分别为12%、6%,五粮液10年、5年出厂价CAGR为7%、6%,都跑赢CPI。

从这个角度想起来,提价既能帮助上市公司提高利润,保持“稀缺”的品牌形象,还能跑赢CPI,吸引经销商和玩家去囤货(抗通胀投资好标),有这样的多重好处,自然有人愿意买单。

因此,仅凭三季度去观察洋河与酒鬼酒之流的未来,也会失真,毕竟两者都处于去库存阶段,渠道端重塑之后,可能将有效改善成熟产品的动销质量,届时一旦产品二次放量,“提价”的效应也会慢慢表现出来,四季度可能会是个出成绩的时间点。

提价“游戏法则”未变,年终的业绩就有复苏的可能,到时候再来比较谁是真的“雷”了,也不迟!

04

说到这里,可能你的担忧已经减小了一些。

白酒行业成长的逻辑变了吗?没有变,你可以看看顺鑫,洋河,酒鬼酒的毛利率,即便在三季度也没有明显下滑,比起其他行业依旧是令人艳羡。(以酒鬼酒为例,三季度毛利率77.58%,接近二季度的 77.59%)

下游对白酒的认知变了吗?也没有变,“抗通胀”属性依旧明朗。飞天茅台2000一瓶照样卖断货,如果你硬要说这个是泡沫,我也只能笑而不语。这种非财务性加非投资性问题,我是没法去解释的。

在这种“没变”的背景下,这种雷爆不爆,无非还是一个结构性调整的问题。有的公司三季度暴雷,而有的公司可能四季度才暴,这些都是情理之中,本质上,资本市场去拆解的还是这种业绩增速的改变,以及其背后的业务扩张风险。

有可能未来,白酒行业的投资逻辑会发生变化,增速持续达到20%到30%的会长线走成牛股,而增速在5%到10%的就会被视为“地雷”,而这样的增速,仅仅去凭三季报去定调显然是不准确的。别忘了,三季度可是白酒的淡季,在销售基数不高的情况下,参考意义并不大。

当然,增速放缓是一方面,酒企自身也不能完全以此为借口。比如洋河股份的现金流成了问题,这就不是增速上下波动所能抵消的了,这就属于公司本身“财务+业务”模型上的失误,还是很值得去检讨的。

未来的白酒,很可能不会像今天一样让所有投资者都能赚钱,二八分化会越明显,套牢的散户也可能越来越多。因为白酒行业,股价的上涨逻辑变严格了,应收账款变化趋势如何?产品去库存力度怎样?有无进一步提价的计划?……多重因素需要去论证,缺一不可。在这种状况下你去用行业普遍成长的大势去解释二八分化的细节问题,自然会觉得“雷声阵阵”,实际上并没有那么夸张,更不能理解为白酒个股的穷途末路。

洋河,酒鬼,顺鑫的集体缴枪,其实并没有你想象的那么可怕。谈白酒神话是否就此覆灭,为时尚早,只是我们需要更加理性对待。