【招商汽车|公司点评】星宇股份:LED提升毛利率被持续验证,业绩超预期

时间:2019-10-28 19:39:32 热度:37.1℃ 作者:网络

事件

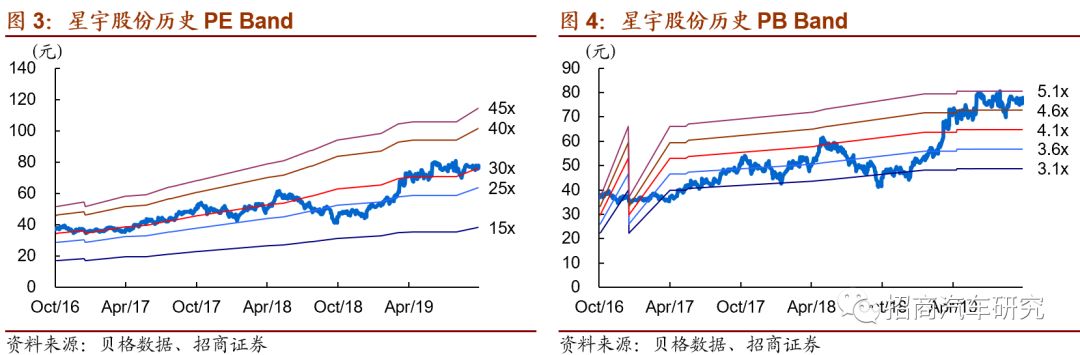

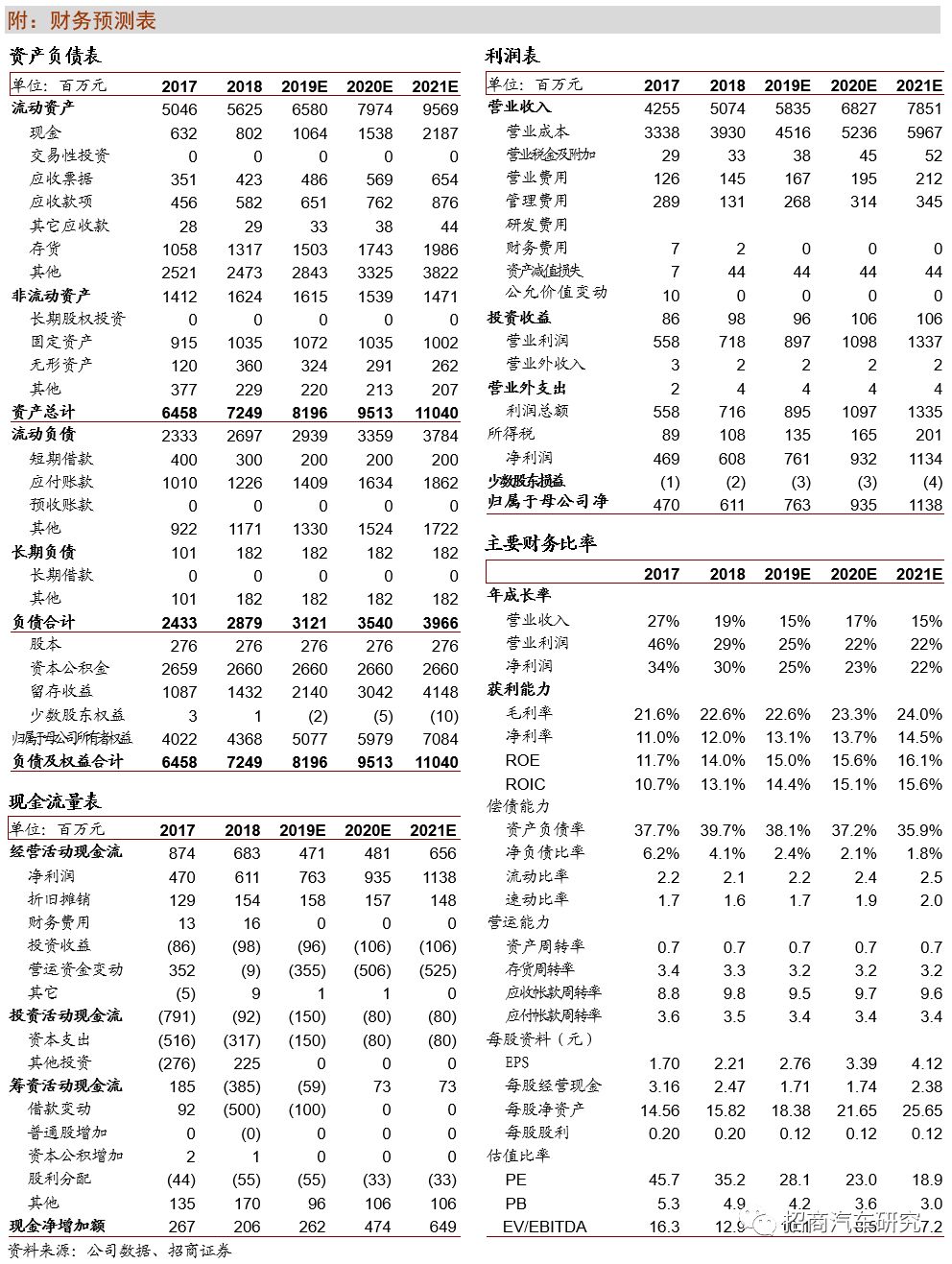

公司晚间发布19年三季报,实现收入14.0亿(+9.7%)、净利润1.9亿(+37.9%)、扣非净利润1.8亿(+48.6%)。受益下游客户三季度收入回暖、结构优化毛利率提升,业绩超预期。预计19-21年eps分别为2.76/3.39/4.12元,对应19年28.1xpe,维持“强烈推荐”评级。

评论

1、18年行业承压明

1、 受益下游客户回暖+LED大灯占比提升,三季度业绩增速超预期

1)收入端:下游客户显著回暖,新车贡献增量

公司收入端+9.7%,超过行业表现。主要得益于下游主要客户一汽大众产量端恢复及日系开始贡献增量。三季度以来,汽车行业受益国五国六切换后的补库存、8-9月需求弱复苏,表现环比走强。一汽大众在复苏阶段体现出龙头优势,产量端三季度实现50.4万辆(-3.3%),同二季度-17.1%相比收窄明显。同时,日系三季度开始放量,轩逸国内全系大灯、致炫、卡罗拉高配上量贡献增量部分。

2)盈利端:受益LED结构优化,毛利率同比提升3.43pct

19Q3实现毛利率24.25%,受益LED大灯占比提升同比增长3.43pct,环比提升0.61pct。三费率部分基本保持稳定,销售费用率2.7%,同比下降0.05pct;管理费用率6.1%,同比略有提升0.1pct。

3)资本开支:在建工程持续增加,确保后续增长

报告期末在建工程3.0亿,环比二季度末+15.3%,佛山二期已竣工、智能制造园于三季度竣工(预计)。同时,公司拟6000万欧投建塞尔维亚工厂,设计产能后尾灯300万只、小灯170万只、前大灯100万只。我们认为此举瞄准欧洲客户,配套建厂获取国际化空间。

2、看好公司的核心逻辑:行业、格局、业绩

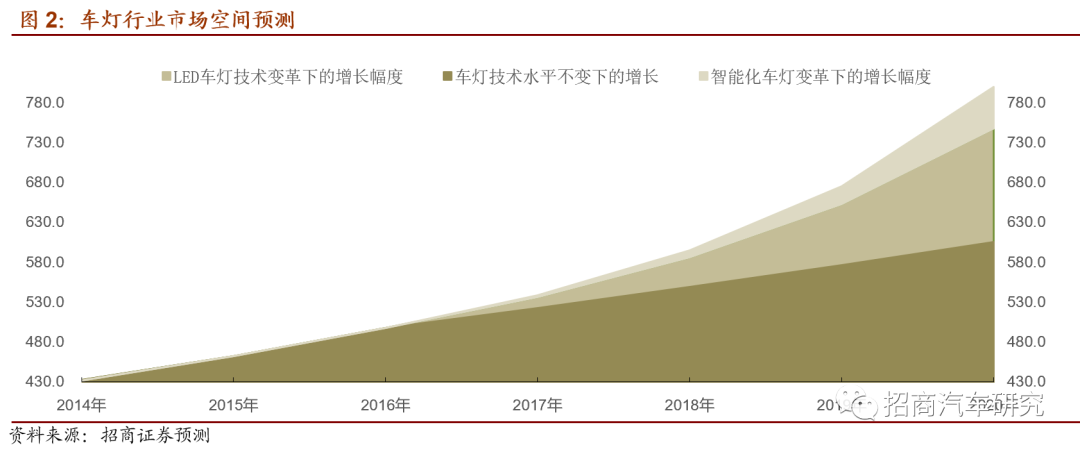

1)行业:卤素/氙气-LED-ADB,单车价值量持续翻倍。

伴随18 年7 月T-ROC 上市(全系标配LED),LED 大灯已下沉至15 万车型,大众作为合资车系的标杆,引领其他合资及自主品牌逐步广泛采用LED,渗透率快速提升。19年三季度开始公司日系上量引领下阶段增速。同时,未来五年行业有望迎来ADB 二次升级。单车价值由卤素阶段(400-500元/只)至LED 阶段(800-1000 元/只)再至ADB 阶段(2000 元以上/只)。

2)格局:进口替代当口,销量有望上一台阶。

凭借成本,响应速度,供货稳定性和服务水平,内资车灯企业逐步扩大市场份额,国产替代效应愈发明显。公司在深度绑定一汽大众基础上,向上开拓宝马等豪华品牌、横向拓展东风日产、广汽丰田,一汽丰田、上通五菱等中端合资品牌、开拓吉利奇瑞广汽等自主品牌,当前国内市场份额仅10%,未来提升空间较大。

3)突破日系供应链,打开长期收入确定性。

19 年下半年至21年公司进入日系订单密集释放期,此前市场担心在一汽大众新周期释放结束后,公司收入端增长乏力,但日系产业链的突破证明了公司在细分市场的超强业务实力,19年三季度国内轩逸、卡罗拉、致炫等新份额陆续上量,后续汉兰达、GLC等保障20-21年增长。

盈利预测与风险提示

风险提示:下游新车型销量不及预期。

负责本研究报告的每一位证券分析师,在此申明,本报告清晰、准确地反映了分析师本人的研究观点。本人薪酬的任何部分过去不曾与、现在不与,未来也将不会与本报告中的具体推荐或观点直接或间接相关。

招商汽车团队介绍

汪刘胜,1998年毕业于同济大学。7年产业经历,2006年至今于招商证券从事汽车、新能源行业研究,连续11年新财富最佳分析师入围。2008年获金融时报与Starmine全球最佳分析师-亚太区汽车行业分析师第三名;2010年获水晶球奖并获新财富第三名;2014年水晶球第一名、新财富第二名;2015年水晶球公募第一名、新财富第三名;2016年金牛奖第二名;2017年新财富第三名。“智能驾驭、电动未来”是我们提出的重点研究领域,基于电动化平台、车联网基础之上的智能化是汽车行业发展的方向。

寸思敏,上海财经大学硕士,3年证券行业研究经验。2016年加入招商证券,重点覆盖传统整车、零部件、后市场板块。

李懿洋,清华大学硕士,2年证券行业研究经验。2017年加入招商证券,重点覆盖新能源、智能汽车板块。

马良旭,清华大学博士,3年证券行业研究经验。2018年加入招商证券,重点覆盖商用车、新能源、智能汽车板块。

杨献宇,同济大学硕士,一年半汽车产业经历,2年证券行业研究经验。2018 年加入招商证券,重点覆盖乘用车、商用车、零部件板块。

投资评级定义

公司短期评级

以报告日起6个月内,公司股价相对同期市场基准(沪深300指数)的表现为标准:

强烈推荐:公司股价涨幅超基准指数20%以上

审慎推荐:公司股价涨幅超基准指数5-20%之间

中性: 公司股价变动幅度相对基准指数介于±5%之间

回避: 公司股价表现弱于基准指数5%以上

公司长期评级

A:公司长期竞争力高于行业平均水平

B:公司长期竞争力与行业平均水平一致

C:公司长期竞争力低于行业平均水平

行业投资评级

以报告日起6个月内,行业指数相对于同期市场基准(沪深300指数)的表现为标准:

推荐:行业基本面向好,行业指数将跑赢基准指数

中性:行业基本面稳定,行业指数跟随基准指数

回避:行业基本面向淡,行业指数将跑输基准指数

免责声明

本微信号推送内容仅供招商证券股份有限公司(下称“招商证券”)客户参考,其他的任何读者在订阅本微信号前,请自行评估接收相关推送内容的适当性,招商证券不会因订阅本微信号的行为或者收到、阅读本微信号推送内容而视相关人员为客户。

完整的投资观点应以招商证券研究所发布的完整报告为准。完整报告所载资料的来源及观点的出处皆被招商证券认为可靠,但招商证券不对其准确性或完整性做出任何保证,报告内容亦仅供参考。

在任何情况下,本微信号所推送信息或所表述的意见并不构成对任何人的投资建议。除非法律法规有明确规定,在任何情况下招商证券不对因使用本微信号的内容而引致的任何损失承担任何责任。读者不应以本微信号推送内容取代其独立判断或仅根据本微信号推送内容做出决策。

本微信号推送内容仅反映招商证券研究人员于发出完整报告当日的判断,可随时更改且不予通告。

本微信号及其推送内容的版权归招商证券所有,招商证券对本微信号及其推送内容保留一切法律权利。未经招商证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。