原创2020年买股票做到这几点,账户收益就稳了

时间:2020-01-11 09:55:31 热度:37.1℃ 作者:网络

2019年,A股是期中盘整、头尾上行的一年。很多投资者在这一年获利颇丰。在大家竞相晒出自己账户成绩单的同时,2020年的二级市场也随着央妈的降准大礼包拉开大幕。

那么,在2020年,我们普通投资者需要做好哪些准备,使账户收益更上一层楼呢?本文将从战略、选股、仓位和操作这几方面给出建议。

一

战略上以结构性牛市为主

2019年12月28日,第十三届全国人大常委会第十五次会议审议通过了修订后的《中华人民共和国证券法》(以下简称“新证券法”),将于2020年3月1日起施行。它对市场的一个深远影响是——出现以往全面牛市的概率将越来越小,而换之以局部个股的结构性牛市。

值得注意的是,新证券法明确分步推行证券发行注册制度。市场千呼万唤的注册制,这回真的要来了。我们认为,分步实行注册制将在长期对A股产生以下两个递进的影响:

(1)资金将聚集于头部企业

实行注册制、放宽IPO门槛将导致更多企业选择公开募股的方式融资。因此,将来A股市场一定是“僧多粥少”的局面,即资金有限、筹码过量。彼时,资金将更加趋向业绩稳定、经营合理的头部优质企业,而大量经营不善的小上市公司将逐步被资金抛弃。这促使市场自我形成优胜劣汰的正循环机制。

(2)加快“去散户化”进程

在资金向头部企业聚集的过程中,缺乏金融专业知识的普通投资者将越来越难以生存。这将迫使大量普通投资者逐步退出市场,将资金交给更为专业的机构(公募、私募、信托等)进行打理。机构资金对于股票的选择更加专业和刁钻,会更多地集中于质地优良的股票资产。

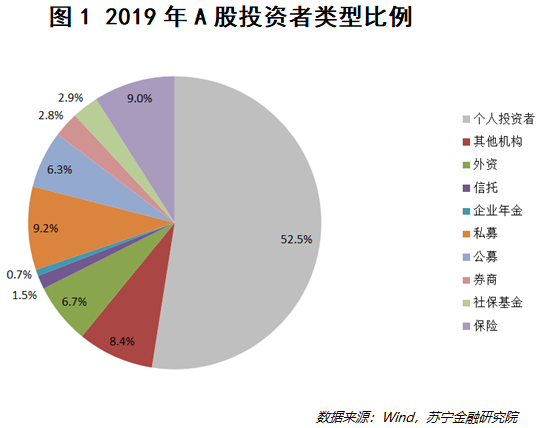

由上图1可见,目前A股的个人投资者比例仍然占据50%以上。反观美国的资本市场,根据彭博研究报告,从20世纪40年代至今,美国的个人投资者比例从90%下降到了6%。对比看来,我国市场的去散户化过程还远未结束。

正因为市场将经历上述资金聚集和去散户化的过程,可以想象,未来的市场不再有全面牛市,而是聚焦于好公司的结构性牛市。

普通投资者也很难再像以前一样,在牛市来临时随便买入股票都会赚钱。未来的A股市场对投资者的选股能力要求将会越来越高。

二

选股上靠拢优质资产

对于选股信心不足的投资者应该怎样选择投资标的呢?笔者给出以下几点建议。

(1)拥抱核心资产

今年第一天,同花顺与数据宝联合发布了2020年《A股核心资产50 强》,从市值、股价表现、业绩等方面选出全市场50只优质股。在过去的一年,这批股票平均上涨超60%,大幅跑赢市场。这批股票以贵州茅台、中国平安、招商银行为首,是各个行业的龙头企业。笔者认为,这些上市公司经营壁垒厚,业绩根基牢,且市场关注度高,信息相对透明,非常适合长期持有。对于投资分析能力不足的普通投资者,在这些优质股票回调时不妨配置一些。

(2)选择指数基金

如果不想持有个股,那么指数基金是一个较好的选择。指数基金通过跟踪指数进行被动的仓位配置。其优势在于,投资者可以获得市场的平均收益,而不必担心基金经理的个人能力。

在选择指数基金的时候,我们可以选择跟踪整体市场的宽基指数,如沪深300ETF,或者选择通过相关指标筛选出来的SmartBeta型基金。如果投资者看好某一行业,也可以选择跟踪该行业的场内或场外基金。

(3)回避题材概念

2019年,从年初的东方通信到年底的漫步者,股票价格无不呈现翻倍若干的走势。而这都是资金炒作出来的。在市场开启上涨波段的时候,很多股民被这两只股票的巨大涨幅所吸引,从而在相对高位入场,彼时股票价格反而大幅回调。所以,笔者建议,普通投资者不要参与这种题材概念股的炒作。因为,普通投资者在信息、资金和时机把握方面往往处于相对劣势的地位。

综上所述,在选股上,投资者要尽量选择质地优良的股票,或者跟踪一篮子优质股票的指数基金,同时回避题材概念股的炒作。

三

仓位上以防守为主

在2020年的仓位部署上,笔者建议以防守为主,具体而言,在半仓左右根据市场行情调整为最佳。

2019年沪深300指数的涨幅录得36.07%,为近十年第三大涨幅。毫无疑问,可以用表现优异来形容。但是,2020年能否延续这样的涨势,还得打个问号。

如果放大近十年的行情,2019年上涨的驱动力很大一部分来自于对2018年估值的修复。2018年末,沪深300指数的市盈率是10.38倍,而2019年末则是12.73倍。具体的市盈率变化参见图2。

如上图2所示,2018年年底的估值处于十年历史数据的20%分位以下,是明显的低估;2019年末沪深300的市盈率已经处于50%分位上方,属于估值合理的区间。

通过上述分析,2019年的行情很大程度属于估值修复。在2019年初实施重仓甚至满仓的策略是合适的。而2020年要持续上一年的涨势就会出现估值溢价。作为普通投资者,在仓位布局上,若寄希望于估值出现泡沫而加大仓位就不切实际了。因此,2020年实施半仓左右的仓位策略为最佳,回旋余地也较大。

四

操作上降低交易频率

在2019年平稳的行情中,仍然有不少投资者发生了实质性的亏损。很大一部分原因是由频繁交易所致。

当股票发生波动时,信心不坚定的投资者容易进行盲目的止盈止损或者追高杀跌的操作。频繁的操作对账户收益是隐形的杀手。笔者认为,将来的市场波动将逐步趋缓,从而不再适合较高频的操作。其原因有三:

(1)引入长期资金

当前,监管层持续疏通各方面渠道,大力引入长期资金。2019年以来,MSCI、富时罗素、标普等指数先后扩容纳入A股,国际资本正“跑步”进入中国资本市场。同时,监管部门通过放宽险资入市限制、推动养老金入市、鼓励MOM等多种类型基金上市等手段,加大机构投资者的市场参与比例。这些长期资金不断流入A股,在长期对市场将起到稳定器的作用。

(2)完善考核机制

目前,国内大多数公募、私募基金对其业绩仍旧延续“一年一考核”的方式。此项制度已越来越被诟病。一年一考核会迫使机构资金为保排名而在年尾提前卖出兑现收益;彼时,个人投资者又抱以观望态度较少参与。这使得市场在年末往往交易量偏小、下行动能较大。目前,监管层正在研究将“一年一考核”改为“三到五年一考核”的模式,从而错开考核期,稳定市场做多预期。

(3)丰富对冲工具

2019年4月22日,监管层通过降低手续费、取消单个合约手数上限等措施进一步降低股指期货的交易限制;同年12月23日,沪深300ETF期权和沪深300股指期权正式上市交易。这些措施旨在丰富市场的对冲工具。以往,在对冲工具缺乏的情况下,大资金只能通过卖出股票来回避市场下行,这对市场造成了自我强化的负反馈效应。以后,对冲工具逐步完善,大资金就可以通过对冲来回避下跌,从而将股票资金更多地留在场内。同时,这对市场下跌也起到了缓冲的作用。

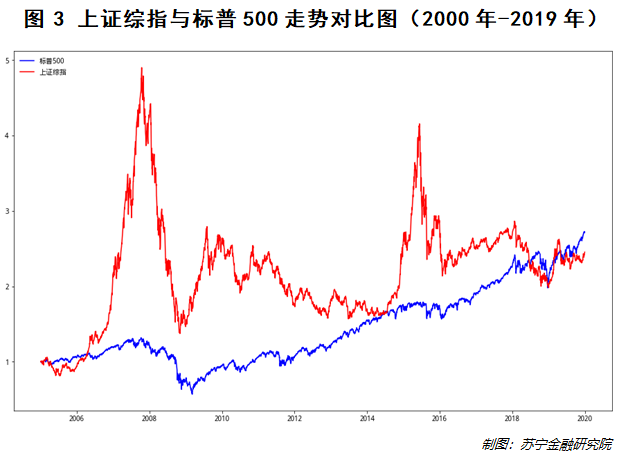

反观更为成熟的美股市场,由于各项制度健全、金融工具完善,其波动要比A股市场小很多,具体见下图3的上证综指与标普500二十年走势对比图,图中红色曲线为上证综指走势,蓝色曲线为标普500走势。

由上图3可以看到,美股这二十年来虽然经历了两轮泡沫(互联网泡沫与次贷危机),但还是在低波动中走出牛市。对比而言,上证综指收益虽然十分接近标普500,但剧烈的震荡迫使投资者频繁交易,反而容易带来巨大亏损。以后,A股将逐步趋同于低波动的美股,彼时,最好的操作策略就是不操作,然后牢牢守住这“稳稳的幸福”。

四

结语

综上分析,2020年的股市搏杀,或许需要适当下调预期收益,在仓位和操作上以防守和低频为主。同时,牢牢守住优质资产,耐心持有。

古语有云:知而慎行,君子不立于危墙之下。虽然1月份的A股涨势喜人,但作为理性的投资者,有必要看到“估值溢价”这堵危墙,做到谨慎小心、步步为营,这样方能使我们的账户收益稳中有进,细水长流。

本文由“苏宁财富资讯”原创,作者为苏宁金融研究院研究员周张泉