中炬高新:股价高点回撤近20%,又到上车时机了吗?

时间:2020-01-07 23:16:28 热度:37.1℃ 作者:网络

人有烟处,必有海天。

海天作为酱油行业的绝对老大,5年内创造了7倍的可喜回报。另外,中炬高新作为“千年老二”,表现同样不俗,5年4倍的收益率也足够靓丽。

(来源:Wind)

海天高举高打,仍然保持上涨势头,而中炬高新在近期出现了较为明显的回撤。从11月22日算起至今,累计跌幅超过19%,蒸发市值超过65亿元。

尤其值得注意的是,12月4日,中炬高新股价被按在跌停板上摩擦。主要导火索在于此前宣布斥资3.4亿元收购厨邦20%的意外失败。市场预期有这笔优质资产进来,结果惨遭空落,股价被捶实属正常。

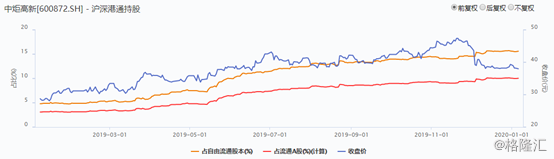

不过,外资流入中炬高新的势头还是猛。2019年初,外资持有中炬高新2400万股左右,到目前已经增加至8000万股。但有一点,最近几个月,外资基本处于“按兵不动”的状态。

那么,将近20%回撤的中炬高新,是否又已经具备投资价值了呢?下面,我们就来详细聊一聊。

一、中炬高新知几何?

中炬高新成立于1993年,总部位于中山市。公司旗下全资子公司美味鲜,有两款酱油品牌(包括美味鲜、厨邦),贡献了公司95%的营收份额。

除了酱油,公司还有食用油、鸡精粉、料酒等小品类辅料,以及占比极小的房地产业务。

2019年前三季度,中炬高新营收35.31亿元,同比增长11.57%,归母净利润为5.46亿元,同比增长12.32%。这个表现相较于过往3年要逊色一筹。

2016年-2018年,中炬高新营收从27.59(2015年末数据)亿元,提升至41.66亿元,3年平均复合增长率14.7%以上,归母净利润则从2.47亿元(2015年末的数据)提升至6.07亿元,3年平均年复合增长率为34.9%。

营收和归母净利润连续3年大幅增长,股价自然也是大幅水涨船高。从2016年初统计至今,股价累计上涨超过190%。

毛利率方面,2019年前三季度为39.2%,与2017-2018年持平,但比2014-2016年明显上了一个台阶。

销售净利率方面,2019年前三季度为17.01%,比2018年末提升0.66%,并且从2012年以来,呈持续攀升态势。但同行比,中炬高新比海天味业低一个量级。目前海天味业净利率高达25%以上,主要是成本相差无几,但售价比同行高出50%左右。

跟海天味业一样,中炬高新在产业链上下游也是比较强势的。截止2019年三季度末,应收账款0.32亿元,预付款项0.18亿元,而应付票据2.09亿元,应付账款3.67亿元,预收账款1.08亿元。数据一对比,可见产业链中的话语权。

截止三季度末,公司流动资产33.64亿元,流动性负债16.22亿元,流动性不成问题。目前,公司账上现金6.75亿元,短期借款1.12亿元,没有长期借款,并且做了10.42亿元的短期金融投资。

2015-2018年以及2019年前三季度,公司经营活动现金流净额为3.94亿元、6.77亿元、6.51亿元、7.24亿元、8.88亿元。该数据完全覆盖净利润数据,说明公司的盈利质量还是“耿耿”的。

再看分红,中炬高新不能算“慷慨”。自从1995年上市至今,公司总计分红10次,累计赚取利润40.3亿元,分掉7.4亿元,分红率为18.74%。但最近7年,每年分红效均在30%以上。

没有对比,就没有伤害。同处酱油行业,现金流超好的海天味业最近5年的分红率年年高达60%以上。

纵观以上的财报数据,可见中炬高新的实力不俗,虽然相对海天味业来说,差距较大,但行业老二的日子依旧很“滋润”。

二、估值到底贵不贵?

下面,我们在通过潜力分红估值模型来简单算一算当下中炬高新的合理价位。

估值公式如下:公司价值P=公司分红潜力Dp/(股权成本r-长期增长率g)。其中,Dp=分红潜力系数m*下年度预期净利润Eny。

从上公式可知,潜力分红模型中有四个重要参数决定每股股价,(1)股权成本;(2)长期增长率;(3)分红潜力系数;(4)预期利润。

首先来看,股权成本=无风险收益率+公司信用利差+股权风险利差。

无风险收益率按照中国10年期国债收益率(3.17%)来计算。

信用利差是根据公司的信用评级来计算。目前,中炬高新在2019年5月被上海新世纪评级为AA级,评级展望为“稳定”,信用利差为2.15%。

另外,股权风险利差细分为市场竞争地位、盈利能力、周期性,分别给予4.5%、1%、0%,合计为5.5%。加总以上细分项,中炬高新的股权成本为10.82%。

2014年-2018年,中炬高新的资本支出——“构建固定资产、无形资产和其他长期资产支付的现金”,分别为4.75亿元、1.73亿元、2.09亿元、2.07亿元、3.55亿元,收回的投资——“处置固定资产、无型资产和其他长期资产收回的现金净额”分别为1.39亿元、0.21亿元、0.49亿元、0.01亿元、1.09亿元,而对应的经营活动净现金流净额分别为3.35亿元、3.94亿元、6.77亿元、6.51亿元、7.24亿元。

2014-2018年平均资本支出率为39.55%,2013-2017年平均资本支出率为56.57%。取两个时间段的平均资本支出率48%。故中炬高新的潜在分红比例为52%。

另外,2018年,中炬高新的EPS为0.76元,2019年前三季度归母净利润增速12.31%,预计2019年全年为0.8536元。

按照前文所提到的公式,得到公司估值P=5.676元。不过,以上估值模型是忽略了未来多年高增长的情形,低估了不少。所以,要把前期高增长的给算回来。

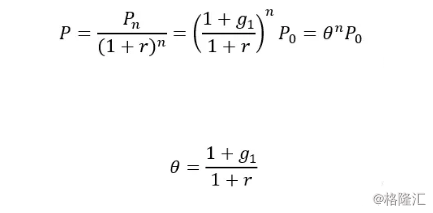

这里引入相对增长率θ的概念(g1为高增长期的年复合增长率):

过去3年,中炬高新平均营收增速为15%,归母净利润增速为34.9%。如果假定公司归母净利润增速34%,维持10年,θ=1.21,于是得到公司估值:Pn=6.727(1.21的10次方)*42.21=38.18元。该数据跟当下股价大体吻合。

这意味着,目前市场对于中炬高新是给予了持续10年34%的高增长预期。按照商业常识,维持15%的增长率10年是不容易的,维持十年20%的高增长更是少之又少。这意味着市场对于中炬高新的估值太过乐观了。

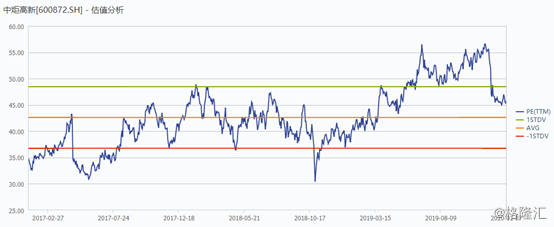

另外,我们把海天味业的历史估值拉出来进行简单对比,也能发现目前的位置(动态市盈率PE=45.74)处于估值中枢上方。

三、尾声

未来,中炬高新还有全国市场继续拓展的逻辑。2018年,公司开发18个空白地级市,累计开发率达77%;新开178个经销商,累计经销商数量达864个。而海天2007年已经做到全国地级市全覆盖,2014年县级区域覆盖率达到50%,2018年县级区域覆盖率达到90%。

目前,海天味业、中炬高新的市场份额均不足10%,集中度还有望进一步提升。但值得注意的是,调味品行业整体增速已经放缓至10%以下。

但是酱油行业不足以支撑中炬高新长年30%以上的增速。那么,市场预期乐观的估值,还有进一步回落的风险。